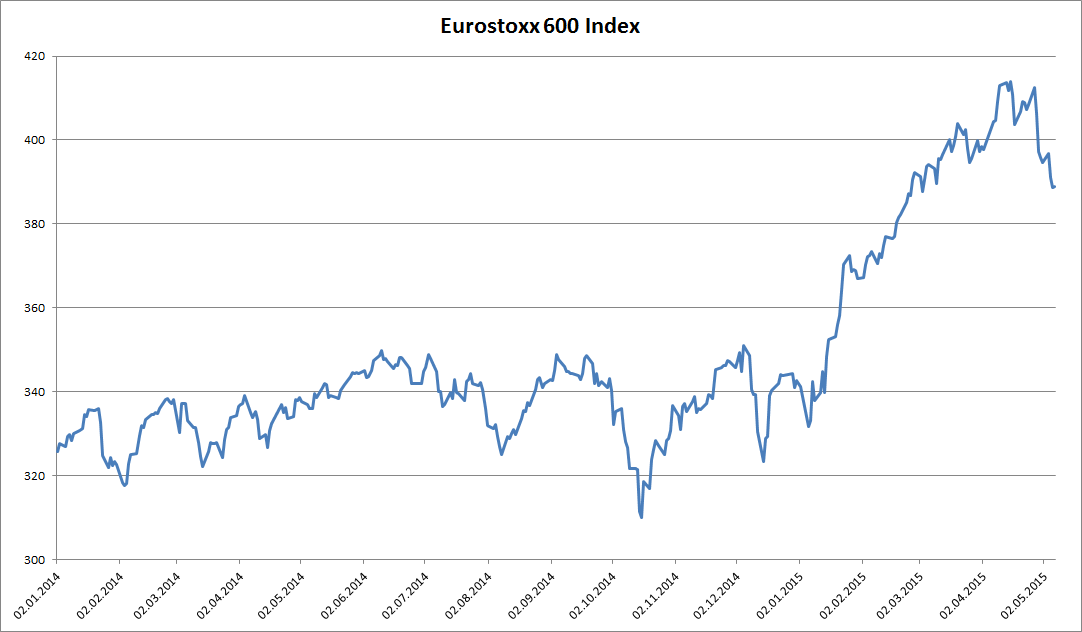

Seit seinem Höhepunkt am 15. April – also vor knapp 3 Wochen – korrigierte der Eurostoxx-Index um über 6% – und mit ihm auch die übrigen Aktienmärkte weltweit.

Heute werde ich diese Kurskorrektur analysieren und untersuchen ob es sich tatsächlich nur um eine Korrektur handelt oder um den Beginn einer Trendwende – den möglichen Übergang zu einem Bärenmarkt mit stetig fallenden Kursen.

Die Kurskorrektur

Am 15. April 2015 – also vor etwa 3 Wochen – erreichte der Eurostoxx 600 Index ein neues Allzeithoch. Seither geht es stetig abwärts. Nicht nur in Europa, sondern eigentlich weltweit. In Europa ist diese Abwärtsbewegung aber extrem stark, da es vorher auch sehr stark nach oben gegangen ist.

Betrachtet man aber den obigen Chart, so sieht man, dass die Korrektur insgesamt bisher bei weitem noch nicht die Gewinne der ersten Monate “vernichtet” hat. Die Euphorie für Europa in den ersten Monaten des Jahres war wohl einfach zu übertrieben, sodass nun ein gesundes Gewitter an den Börsen dafür sorgt, wieder näher an die Realität zu kommen.

Auslöser für die Korrektur:

Nicht nur an den Aktienmärkten gab es seit Mitte April Veränderungen, auch anderswo haben sich die Preise – und damit die Erwartungen des Marktes seither ziemlich geändert:

– Der Euro ist gegenüber dem US-Dollar gestiegen:

Als der europäische Aktienmarkt Mitte April sein Allzeithoch feierte was ein Euro nur etwa 1,05 USD wert – heute ist er ca. 1,13 USD wert – er ist also (gegenüber dem Dollar) fast 7% mehr wert als vor 3 Wochen. Aus Sicht eines amerikanischen Investors haben sich also europäische Aktien seither kaum verbilligt – sie können diese Kurskorrektur eigentlich nicht “sehen”.

Ein stärkerer Euro macht also Investments in Europa für (Euro)-Ausländer automatisch teurer.

– Der Ölpreis ist gestiegen

Seit dem Tiefpunkt bei etwa 43 USD pro Barrel im März (für WTI-Crude Oil) ist der Ölpreis mittlerweile wieder auf fast 59 USD pro Barrel gestiegen – eine Anstieg von fast 35% in weniger als 2 Monaten. Da der Ölpreis auf viele Produktionsmittel wirkt (Transport, etliche Rohstoffe wie z.B. Kunststoff, etc.) kann er Hinweise auf einen bevorstehenden Anstieg der Inflation geben.

– Staatsanleihen sind stark gefallen und damit die Renditen (Zinsen) gestiegen

Im letzten Artikel bin ich bereits darauf eingegangen: Bei den Staatsanleihen war der “Crash” noch viel schlimmer als bei Aktien: Hier zeichnet sich tatsächlich eine Trendwende an. Sinkenden Anleihenkurse bedeuten steigende Zinsen, was Aktien in vielerlei Hinsicht Probleme bereiten kann: Einerseits werden andere Investments wieder attraktiver da sie höhere Zinsen versprechen, andererseits müssen Unternehmen welche auf Fremdkapital angewiesen sind mit höheren Kosten dafür rechnen, was den Gewinn schmälert.

– Die US-Notenbank-Vorsitzende (FED) Janet Yellen meinte in einem Statement, dass Aktien derzeit teuer sind

Die Aussagen von FED-Vorsitzenden werden schon immer vom Markt wie die Aussagen des Orakels von Delphi bewertet. Ich denke aber, dass Yellen einfach verhindern will, dass sich wegen des derzeit (noch) niedrigen Zinsniveaus eine neue Aktienblase bildet – so wie das z.B. im Jahr 1999/2000 der Fall war.

Welche Branchen waren am stärksten betroffen?

Hierfür habe ich eine Tabelle angefertigt, welche die Kursentwicklung der einzelnen Sparten des Eurostoxx 600 Index seit dem Hoch am 15. April auflistet – außerdem noch das durchschnittliche KGV dieser Sparte:

| Sparte | Kurs seit 15.4. | KGV |

| Gesundheitswesen | -6,56% | 19,50 |

| Gebrauchsgüter | -3,06% | 28,63 |

| Energie | -2,33% | 17,45 |

| Finanzwesen | -4,20% | 20,61 |

| Versorgung | -3,91% | 16,60 |

| Industrie | -4,38% | 24,67 |

| Technologie | -1,91% | 19,36 |

| Kommunikation | -2,08% | 13,23 |

| Basiskonsumgüter | -4,98% | 36,88 |

| Rohstoffe | -5,59% | 27,84 |

Interessanterweise verloren Aktien aus dem Bereich “Gesundheitswesen” am stärksten: Dazu zählen besonders die Pharma-Unternehmen wie z.B. Bayer, Novo Nordisk, Roche, etc.

Eine Erklärung dafür kann ich nicht liefern, da auch das KGV dieser Sparte sich eher im Durchschnitt bewegt.

Auffällig ist, dass der Energie-Sektor vergleichsweise geringe Verluste hatte, da der Ölpreis ja gestiegen ist, was dieser Branche zugute kommt (alle Firmen die mit diesem Rohstoff zu tun haben zählen zum Energie-Sektor).

Eine detailliertere Darstellung:

Da man die einzelnen Bereiche in welchen ein Unternehmen tätig ist auch noch in Unterbereiche gliedern kann, welche oft mehr Aussagekraft haben, habe ich noch eine Tabelle angefertigt:

| Bereich | Kurs seit 15.4. | KGV |

| Biotech und Pharma | -6,64% | 11,57 |

| EH – Nichtbasis | -4,01% | 33,68 |

| Öl, Gas & Kohle | -2,86% | 9,75 |

| Bankwesen | -0,74% | 28,62 |

| Versorger | -3,91% | 16,60 |

| Maschinen | -5,55% | 22,55 |

| Hardware | -7,49% | 3,63 |

| Transportwesen & Logistik | -2,44% | 28,19 |

| Telekomm. | 0,58% | 21,91 |

| Vermögensverwaltung | -4,51% | 14,38 |

| Transportausrüstung | 3,34% | 82,83 |

| Konsumgüter | -4,43% | 34,58 |

| Elektrische Geräte | -5,75% | 36,45 |

| Medizinische Ausrüstung & Geräte | -7,18% | 32,79 |

| Chemikalien | -5,75% | 32,74 |

| Auto | -2,91% | 22,08 |

| Versicherung | -6,37% | 13,83 |

| Industriegüter | -7,03% | 25,97 |

| Eisen & Stahl | -6,01% | 8,62 |

| Software | 3,75% | 31,58 |

| Bekleidungs- & Textilprodukte | -5,77% | 26,04 |

| Metalle & Bergbau | -4,51% | 24,16 |

| Haus- & Büroprodukte | -2,81% | 19,28 |

| Ingenieur- & Baudienste | -6,14% | 15,64 |

| Erneuerbare Energie | 4,28% | 113,65 |

| Einzelhandel – Basisgüter | -5,96% | 42,79 |

| Medien | -4,45% | 5,48 |

| Raumfahrt & Verteidigung | -2,33% | 13,58 |

| Gewerbliche Dienste | -3,88% | 39,30 |

| Halbleiter | -1,16% | 36,89 |

| Institutionelle Finanzdienstleistungen | -4,69% | 25,07 |

| Container & Verpackung | -5,68% | 20,92 |

| Gesundheitseinrichtungen & -dienste | -3,97% | 25,38 |

| Baustoffe | -3,41% | 40,29 |

| Immobilien | -7,86% | 18,08 |

| Technologiedienste | -3,55% | 1,21 |

| Glücksspiel, Unterkunft & Restaurants | -0,59% | 24,80 |

| Sonderfinanzierung | -1,11% | 24,40 |

| Passagiertransport | -0,90% | 27,47 |

| Industriedienste | -5,45% | 17,73 |

| Forst- & Papierprodukte | -13,21% | 44,69 |

| Freizeitanlagen & -dienste | -0,64% | 25,33 |

| Abfall- & Umweltdienste & Ausrüstung | 3,51% | 25,48 |

| Freizeitartikel | 2,39% | 47,60 |

| Vertrieb – Basisgüter | -8,32% | 24,07 |

| Verbraucherdienste | -11,35% | 19,55 |

| Design, Herstellung & Vertrieb | -2,52% | 15,00 |

Das ist natürlich eine sehr detaillierte Gliederung. Hier sind sogar einige Bereiche dabei welche – der starken Kurskorrektur zum Trotz – sogar zulegen konnten: Am stärksten der Bereich “erneuerbare Energie” – und das trotz horrend hohem KGV von über 100. Wachstumsmärkte üben anscheinend eine magische Anziehung auf Aktien-Investoren aus, auch wenn diese oft hoch riskant sind.

Diese Gliederung geht allerdings so dermaßen ins Detail, dass in einem einzelnen Bereich öfters nur ein einziges Unternehmen vertreten ist. Die Tabelle ist also mit Vorsicht zu genießen

Fazit inkl. meiner Anlage-Empfehlung für die Zukunft

Die Kurskorrektur die wir in den letzten 3 Wochen erfahren haben deutet meiner Ansicht nach noch nicht auf eine Trendwende hin – der Einbruch im Oktober 2014 z.B. war wesentlich stärker und nachher explodierten die Aktienkurse weltweit regelrecht.

Meiner Ansicht nach sind Aktien nach wie vor ein interessantes Investment und sie sind auch nicht überteuert – aber leider auch keine Schnäppchen mehr. Die Preise sind derzeit wohl insgesamt auf einem “fairen” Niveau.

Es gibt aber einige “neue” Gefahren, die man beachten muss:

– Die Phantasie von langfristig niedrigen Zinsen schwindet derzeit langsam:

Erwartet der Markt – so wie es vor einigen Monaten noch der Fall war – langfristig niedrige Zinsen, so sind auch Aktien mit hohen KGV bzw. niedrigen Dividendenrenditen interessant. Hier findet aber aktuell ein Umdenken statt, d.h. Finger weg von zu teuren Aktien. Dividendenaktien sollten z.B. meiner Ansicht nach eine Dividendenrendite von über 3% anbieten oder zumindest die Aussicht auf ein gutes Wachstum der Dividenden.

– Unternehmen mit zu hoher Verschuldung sind zu meiden

Steigende Zinsen bedeuten natürlich steigende Finanzierungskosten. Ist die Verschuldung eines Unternehmens zu hoch, so wirkt sich das exponentiell auf den Gewinn aus.

Ich werde deshalb in Zukunft in meinen Vergleichen auch die Verschuldung berücksichtigen.

– Es ist ratsam eine “Absicherung” gegen steigende Zinsen ins Portfolio mit aufzunehmen

Da steigende Zinsen wohl derzeit die größte Gefahr für den Aktienmarkt darstellen sollte man dieses Risiko absichern. Das ist leichter gesagt als getan und ich werde diesem Thema einen eigenen Artikel widmen, da es diesen Artikel sprengen würde.

Eine Möglichkeit das zu tun ist z.B. Staatsanleihen zu “shorten” also leer zu verkaufen. Das ist z.B. über den Euro-Bund-Future möglich – ein Futures-Kontrakt auf 10 jährige deutsche Staatsanleihen. Über einen Leerverkauft profitiert man von fallenden Anleihenkursen, was bei steigenden Zinsen der Fall ist.

Wie gesagt ich werde bald einen eigenen Artikel über dieses Thema bringen, um es im Detail zu erklären.

– Besonders ängstliche Investoren können sich auch über PUT-Optionen absichern, wenn sie nicht gänzlich aus dem Aktienmarkt aussteigen möchten.

Man kann sich natürlich auch gegen fallende Kurse “versichern”. Das kostet zwar eine gewisse Prämie, d.h. man profitiert nicht mehr voll von den Kursgewinnen, verliert aber auch nicht mehr als man bereit ist zu verlieren. Die Funktionsweise von Optionen habe ich in diesem Artikel erklärt.

Ich persönlich habe sowohl Staatsanleihen leerverkauft (über den Bund-Future) als auch Put-Optionen für viele Aktien gekauft.

Leider ist beides im wikifolio nicht möglich, sodass das Financeblog-wikifolio derzeit natürlich unnötig starken Kursschwankungen ausgesetzt ist.