Bisher habe ich immer nur Firmen innerhalb von Branchen verglichen.

Heute werde ich einmal ein paar ganze Brachen miteinander vergleichen und untersuchen welche am ertragreichsten wirtschaften bzw. mit welchen man in der Vergangenheit (und vielleicht auch in der Zukunft) gut verdienen konnte. Soviel vorab: Es sind interessant und unerwartete Ergebnisse herausgekommen.

Ich habe mich bei dem Vergleich für amerikanische Branchenvertreter entschieden, da der amerikanische Aktienmarkt am weitesten entwickelt ist, und es dort auch problemlos möglich ist mittels ETFs (exchange traded Funds) in Brachenindices zu investieren.

Wenn man sich nicht mit Einzeltiteln befassen möchte, ist ein ETF die sinnvollste Möglichkeit investiert zu sein. Es fallen fast keine Management-Gebühren an und man partizipiert an der Performance eines Aktien-Korbes. Es ist natürlich auch hier wichtig sich zu überlegen, wo man am sinnvollsten investiert.

Deshalb habe ich ein paar Brachen-ETFs unter die Lupe genommen.

Zu den verglichenen Branchen:

Zuerst einmal ein kurzer Abriss über die verschiedenen “Vergleichskanditaten”

Verbrauchsgüter:

Auf englisch “consumer staples” sind Alltagsgüter, die man immer wieder benötigt und die man ständig ersetzen muß, wie z.B. Lebensmittel, Putzmittel, Hygiene-Artikel, Zigaretten etc.

Für den Vergleich habe ich den ETF “SPDR Consumer Staples”

Die größten Mitglieder des Fonds sind Procter & Gamble, Coca-Cola und Phillip Morris

Gesundheit:

Auf englisch “health care”. Insbesonders sind hier Pharma-Firmen enthalten, aber auch Hersteller von Bedarf für Ärzte und Krankenhäuser und Biotech-Firmen inkludiert.

Der ETF “SPDR health care” enthält unter anderem Firmen wie Johnson & Johnson, Pfizer und Merck

Konsumgüter:

Auf englisch “consumer discretionary” sind Konsumgüter die man sich zum Vergnügen bzw. für das alltägliche Leben anschafft, die aber keine Verbrauchsgüter sind. Der ETF “SPDR consumer discretionary” hält als größte Titeln Comcast, Walt Disney und Home Depot. Es sind aber auch Autohersteller wie Ford bzw. der Schuh-Hersteller NIKE.

Versorger:

Englisch “Utilities” In diese Sparte fallen besonders die Strom- und Gas-Lieferanten. Der ETF “SPDR Utilities select sector Fund”enthält Werte wie Duke Energy Corp, American Electric Power, Pacific Gas and Electric

Kommunikation:

Hier geht es um den Telekom-Sektor. Die größten Mietglieder des ETF “iShares US Telecummunications” sind AT&T, Verizon, T-Mobile US

Technologie:

Der ETF “SPDR Technology Selet Sector Fund” enthält Titel wie Apple, Microsoft, Google, Facebook – also quasi die amerikanischen Innovationsführer. Der Technologie-Sektor ist der mit den stärksten erwartetem Wachstum unter den hier verglichenen.

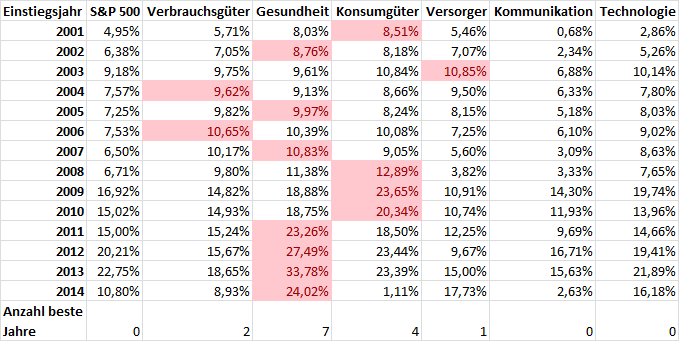

Die Performance der unterschiedlichen Branchen seit 2001:

In der Tabelle habe ich die Renditen der einzelnen Sparten nach “total-return” berechnet – das bedeutet Kursgewinn inkl. Dividendenauschüttungen. Wobei die Dividenden immer wieder in das jeweilige Unternehmen reinvestiert werden.

Als Referenzindex habe ich den breiten S&P 500 Index hergenommen, er beinhaltet die 500 größten amerikanischen Unternehmen.

Die Tabelle zeigt also, wieviel man pro Jahr (per anno) verdiehnt hätte, wenn man im jeweiligen Einstiegsjahr am 1. Jänner begonnen hätte in einen bestimmten Bereich zu investieren und die Investition bis heute gehalten hätte.

Hätte man z.B. im Jahr 2001 (Einstiegsjahr) in den S&P 500 investiert, hätte man heute 4,95% pro Jahr verdient. Hätte man im gleichen Jahr in die Konsumgüter-Branche investiert, wären es 8,51% pro Jahr gewesen.

Ich habe jeweils die Branche welche in einem bestimmten Einstiegsjahr die beste Rendite bis heute brachte rot hervorgehoben.

Ganz unten in der Tabelle habe ich die jeweils besten Renditen bezogen auf das Einziegsjahr zusammengerechnet.

Zu Erkennen ist zum Beispiel, daß die Gesundheitsbranche in 7 von 13 Jahren die meiste Rendite brachte (bezogen auf den Einstieg in die Investiton), d.h. man hätte in 7 von 13 Jahren beginnen können in diese Branche zu investieren und hätte heute unter den vergleichenen Sparten den meisten Gewinn.

Sehr interessant ist, daß der Technologie-Bereich zu keinem Einstiegszeitpunkt die beste Investition war. Auch mit dem Telekom-Sektor konnte man zu keinem einzigen Einstiegszeitpunkt die anderen schlagen.

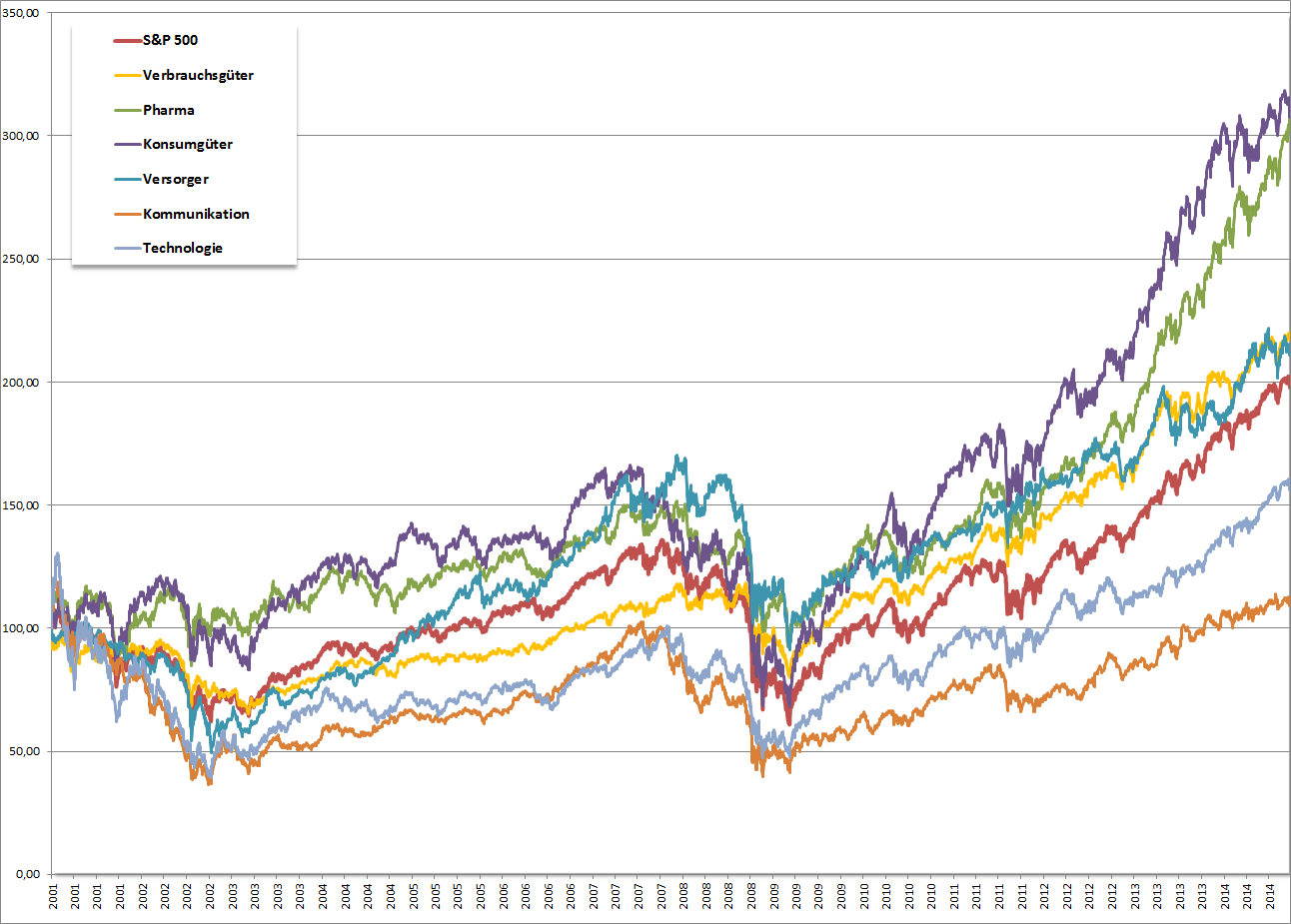

Der Chart zeigt die Entwicklung der Kurse der einzelnen Branchen-ETFs seit 2001.

Die rote Linie ist der S&P 500-Index. Er liegt ungefähr im Mittelfeld. Die stärkste Performance seit 2001 konnten die Konsumgüter verzeichnen und die schwächste der Telekom-Sektor.

An dem Chart ist auch zu sehen, wieso gerade der Gesundheitsbereich (hier habe ich ihn “Pharma” genannt), die grüne Linie, zu so vielen Einstiegs-Zeitpunkten die beste Rendite geliefert hat: Er hat weniger Volatilität als die anderen. Bei dem Absturz 2008 ist das gut zu Sehen. Die grüne Linie fällt nicht so tief wie die meisten anderen.

Zur Bewertung:

Natürlich ist es nicht ganz einfach einen ganzen Index (und ETFs bilden immer einen Index ab) zu bewerten, da sich die Mitglieder bzw. deren Gewichtung regelmäßig ändern können.

In der Tabelle habe ich die wichtigsten Bewertungskennzahlen der einzelnen Branchen-Indices (die von den beschriebenen ETFs abgebildet werden) für 2014 dargestellt:

| S&P 500 | Verbrauchsgüter | Gesundheit | Konsumgüter | Versorger | Kommunikation | Technologie | |

| Dividendenrendite | 1,91% | 2,55% | 1,44% | 1,37% | 3,65% | 2,11% | 1,77% |

| KGV | 17,80 | 18,84 | 21,90 | 20,32 | 16,45 | 13,83 | 18,54 |

| KBV | 2,69 | 4,51 | 3,91 | 4,31 | 1,67 | 3,31 | 3,96 |

| KUV | 1,74 | 1,22 | 1,89 | 1,37 | 1,53 | 1,35 | 2,81 |

| GK-Rendite | 3,27% | 8,94% | 6,83% | 6,53% | 2,39% | 5,49% | 9,52% |

Die KGVs liegen relativ nahe beisammen (zwischen 17,8 und 21,9) d.h. man kann aus heutiger Sicht nicht sagen, daß ein einzelner Bereich überteuert ist. Entweder alle sind zu teuer oder keiner – es sticht jedenfalls keiner hervor.

Anders sieht das bei der Ertragskennzahl, der Gesamtkapitalrendite, aus: Technologie und Verbrauchsgüter sind hier führend. (Sehr interessant, da ja der Technologie-Sektor in der Vergangenheit so eine schlechte Performance im Vergleich zu den anderen lieferte. Entweder sind Index-Mitglieder getauscht worden, oder die Ertragskraft hat sich erst jetzt auf diesem hohen Niveau eingependelt)

Wenn man nämlich von etwa ähnlichen KGVs ausgeht, dann sollte logischerweise sich die Ertragskraft eines Unternehmens bzw. einer Sparte eigentlich auf den Kurs auswirken – es muß sogar so sein: Wenn 2 Firmen immer das gleiche KGV haben und eine aber den Gewinn stärker steigert als die andere, wird diese automatisch einen höheren Kursgewinn verzeichnen.

Es ist also sinnvoll in Branchen zu investieren, die generell ertragstark sind. z.B. in der Verbrauchsgüter-Branche die ich ja bereits hier analysiert habe gibt es so gut wie keine Firma die Verlust macht. Ähnlich sieht es im Pharma-Bereich aus. Siehe hier.

In den anderen Sparten gibt es natürlich “Stars” mit Super-Kennzahlen aber auch absolute Verlierer. Der Index/ETF bildet natürlich einen Durchschnitt darüber. Gerade im Technologie-Bereich ist das extrem. Eine ertragstarke Apple z.B. wird mit Firmen in einen Topf geworfen, die noch nie einen Cent verdient haben. Deshalb würde ich in diesem Bereich eher auf Einzeltitel gehen.

Fazit:

Aus meiner Sicht stellen die Sektoren “Gebrauchsgüter”, “Gesundheit” und “Konsumgüter” das sicherste Investment dar. Der Technologie-Sektor bietet aufgrund seiner “günstigen” Bewertung Chancen aber auch mehr Risiko. Von den Versorgern und dem Telekom-Bereich würde ich abraten. Zu starker Wettbewerb schlägt sich schon seit Jahren auf die Performance nieder. Auch eine Investition in den breit gestreuten Index halte ich nicht für attraktiv – da schleppt man noch mehr “schlechte” Firmen mit.