Auf den Märkten geht es derzeit turbulent zu – so auch im Financeblog. Deshalb gibt es heute noch einen Beitrag.

Heute erreichte der Preis für Rohöl an die CBOE (Chicago Board of Exchange) einen neuen Tiefstand, den er seit fast 2 Jahren nichtmehr gesehen hat.

Gleichzeitig litten die Aktienkurse etlicher börsenotierter Öl-Konzerne. Für mich ist das ein Anlaß zu analysieren, wie abhängig diese Ölkonzerne vom Ölpreis sind. Können sie auch bei niedrigem Ölpreis gute Gewinne machen? Wie schlimm sind Schwankungen im Ölpreis? Und: Gibt es auch hier derzeit Schnäppchen, also Gute und Günstige Unternehmen?

Zuerst einmal ein Blick auf den Chart des Ölpreises seit Anfang 2012.

Und jetzt noch ein Blick auf die Preisentwicklung seit 10 Jahren:

Es ist immer gut, Charts von mehreren Zeiträumen zu vergleichen.

Bei diesen beiden Charts sieht man, daß der derzeitige Absturz im 2 Jahres-Zeitraum zwar enorm war, aber auf 10 Jahres-Sicht gesehen eher lächerlich anmutet.

Die Schwankungen im Jahr des Ausbruches der Finanzkrise 2008 waren wesentlich extremer. Der Vergleich eines Tsunamis mit einem Sturm im Wasserglas bietet sich regelrecht an.

Wenn wir also analysieren, wie die einzelnen Unternehmen auf die Schwankungen 2008 reagieren konnten, können wir schon einmal erste Rückschlüsse darauf ziehen, wie sie den derzeitigen Preisverfall verkraften werden.

Der Vergleich:

Ich habe für den Vergleich natürlich wieder ein österreichisches Unternehmen genommen, die OMV.

Außerdem die beiden größten amerikanischen Öl-Konzerne: Exxon und Chevron, sowie die großen Europäer: Total, Royal Dutch Shell, ENI und BP

Umsatz:

| OMV AG | EXXON MOBIL CORP | CHEVRON CORP | TOTAL SA | ROYAL DUTCH SHELL PLC-A SHS | ENI SPA | BP PLC | ||||||||

| Umsatz | in Mio | Zuwachs | in Mio | Zuwachs | in Mio | Zuwachs | in Mio | Zuwachs | in Mio | Zuwachs | in Mio | Zuwachs | in Mio | Zuwachs |

| 2004 | 9.828,79 | n/a | 263.989,00 | n/a | 144.750,00 | n/a | 100.481,00 | n/a | 265.190,00 | n/a | 57.545,00 | n/a | 199.876,00 | n/a |

| 2005 | 15.579,70 | 58,51% | 328.213,00 | 24,33% | 184.922,00 | 27,75% | 117.057,00 | 16,50% | 306.731,00 | 15,66% | 73.728,00 | 28,12% | 239.792,00 | 19,97% |

| 2006 | 18.970,37 | 21,76% | 335.086,00 | 2,09% | 195.341,00 | 5,63% | 132.689,00 | 13,35% | 318.845,00 | 3,95% | 86.105,00 | 16,79% | 265.906,00 | 10,89% |

| 2007 | 20.042,04 | 5,65% | 358.600,00 | 7,02% | 203.970,00 | 4,42% | 136.824,00 | 3,12% | 355.782,00 | 11,58% | 87.256,00 | 1,34% | 284.365,00 | 6,94% |

| 2008 | 25.542,60 | 27,45% | 425.071,00 | 18,54% | 255.112,00 | 25,07% | 160.331,00 | 17,18% | 458.361,00 | 28,83% | 108.082,00 | 23,87% | 361.143,00 | 27,00% |

| 2009 | 17.917,27 | -29,85% | 275.564,00 | -35,17% | 159.293,00 | -37,56% | 112.153,00 | -30,05% | 278.188,00 | -39,31% | 83.227,00 | -23,00% | 239.272,00 | -33,75% |

| 2010 | 23.323,44 | 30,17% | 341.578,00 | 23,96% | 189.607,00 | 19,03% | 140.476,00 | 25,25% | 368.056,00 | 32,30% | 98.523,00 | 18,38% | 297.107,00 | 24,17% |

| 2011 | 34.053,19 | 46,00% | 433.526,00 | 26,92% | 236.286,00 | 24,62% | 166.550,00 | 18,56% | 470.171,00 | 27,74% | 109.589,00 | 11,23% | 375.517,00 | 26,39% |

| 2012 | 42.649,23 | 25,24% | 419.100,00 | -3,33% | 222.580,00 | -5,80% | 182.299,00 | 9,46% | 467.153,00 | -0,64% | 127.220,00 | 16,09% | 375.765,00 | 0,07% |

| 2013 | 42.414,70 | -0,55% | 390.247,00 | -6,88% | 211.664,00 | -4,90% | 171.655,00 | -5,84% | 451.235,00 | -3,41% | 114.722,00 | -9,82% | 379.136,00 | 0,90% |

| 2014E | 39.205,64 | -7,57% | 433.400,00 | 11,06% | 225.484,25 | 6,53% | 179.228,31 | 4,41% | 450.780,16 | -0,10% | 112.746,93 | -1,72% | 370.172,72 | -2,36% |

| 2015E | 39.489,27 | 0,72% | 403.880,33 | -6,81% | 221.530,44 | -1,75% | 178.374,76 | -0,48% | 449.116,90 | -0,37% | 115.957,27 | 2,85% | 358.136,61 | -3,25% |

| Zuwachs Gesamt | 301,77% | 52,99% | 53,04% | 77,52% | 69,36% | 101,51% | 79,18% | |||||||

Beim Umsatz ist jedenfalls zu erkennen, daß der niedrigere Ölpreis 2009 allen zu schaffen gemacht hat. Umsatzeinbußen von durchschnittlich 25-35% durch die Bank – was aber logischerweise zu erwarten war, wenn der Preis des verkauften Gutes – und damit auch die Nachfrage – sinkt.

Die OMV jedenfalls konnte beim Umsatzzuwachs über 10 Jahre alle anderen locker hinter sich lassen. Platz 2 geht an die italienische ENI.

Jetzt stellt sich die Frage wie die einzelnen Unternehmen mit den sinkenden Preisen fertig werden konnten. Den besten Blick darauf erhalten wir durch Betrachtung des operativen Gewinnes, also der Umsatz abzüglich Umsatzkosten und Personalaufwand aber vor außerordentlichen Aufwänden, Abschreibungen, Zinsen und Steuern.

Operativer Gewinn:

| Operativer Gewinn | OMV | EXXON | CHEVRON | TOTAL | SHELL | ENI | BP | |||||||

| 2004 | 914,77 | n/a | 35.872,00 | n/a | 18.460,00 | n/a | 16.686,00 | n/a | 26.280,00 | n/a | 12.399,00 | n/a | 22.556,00 | n/a |

| 2005 | 2.019,07 | 120,72% | 49.002,00 | 36,60% | 21.216,00 | 14,93% | 24.169,00 | 44,85% | 37.341,00 | 42,09% | 16.827,00 | 35,71% | 29.503,00 | 30,80% |

| 2006 | 2.160,29 | 6,99% | 56.939,00 | 16,20% | 27.271,00 | 28,54% | 24.130,00 | -0,16% | 37.678,00 | 0,90% | 19.327,00 | 14,86% | 26.689,00 | -9,54% |

| 2007 | 2.287,62 | 5,89% | 57.655,00 | 1,26% | 25.627,00 | -6,03% | 25.301,00 | 4,85% | 40.752,00 | 8,16% | 18.868,00 | -2,37% | 26.965,00 | 1,03% |

| 2008 | 2.493,04 | 8,98% | 66.290,00 | 14,98% | 35.010,00 | 36,61% | 23.687,00 | -6,38% | 43.645,00 | 7,10% | 18.517,00 | -1,86% | 30.776,00 | 14,13% |

| 2009 | 1.517,06 | -39,15% | 26.239,00 | -60,42% | 14.322,00 | -59,09% | 15.124,00 | -36,15% | 14.621,00 | -66,50% | 12.055,00 | -34,90% | 21.286,00 | -30,84% |

| 2010 | 2.383,69 | 57,13% | 40.122,00 | 52,91% | 25.375,00 | 77,17% | 18.885,00 | 24,87% | 26.244,00 | 79,50% | 16.111,00 | 33,65% | 27.333,00 | 28,41% |

| 2011 | 2.685,74 | 12,67% | 54.104,00 | 34,85% | 38.299,00 | 50,93% | 24.290,00 | 28,62% | 42.715,00 | 62,76% | 17.486,00 | 8,53% | 34.661,00 | 26,81% |

| 2012 | 3.227,89 | 20,19% | 49.881,00 | -7,81% | 35.013,00 | -8,58% | 21.746,00 | -10,47% | 37.722,00 | -11,69% | 15.026,00 | -14,07% | 8.393,00 | -75,79% |

| 2013 | 2.992,93 | -7,28% | 40.301,00 | -19,21% | 27.213,00 | -22,28% | 18.191,00 | -16,35% | 26.870,00 | -28,77% | 8.856,00 | -41,06% | 15.760,00 | 87,78% |

| Zuwachs Gesamt | 227,18% | 12,35% | 47,42% | 9,02% | 2,25% | -28,57% | -30,13% | |||||||

Hier sieht man – auch beim Blick auf das Jahr 2009, daß die sinkenden Ölpreise sich doch extrem auf den operativen Gewinn auswirkten. Die Rückgänge waren sogar noch schlimmer als beim Umsatz (Zwischen 30% und 60%). Allerdings hat keines der Unternehmen einen negativen operativen Gewinn verzeichnet, d.h. zumindest operativ konnten alle auch bei niedrigerem Ölpreis Geld verdienen.

Insgesamt hat sich in den letzten 10 Jahren auch hier unsere OMV fantastisch behauptet. Den zweitbesten Zuwachs konnte die Chevron erzielen.

Free Cashflow:

| Free Cashflow | OMV | EXXON | CHEVRON | TOTAL | SHELL | ENI | BP | |||||||

| 2004 | 224,30 | n/a | 29.341,00 | n/a | 4.190,00 | n/a | 7.259,00 | n/a | 11.953,00 | n/a | 5.715,00 | n/a | 11.092,00 | n/a |

| 2005 | 447,07 | 99,31% | 34.299,00 | 16,90% | 5.702,00 | 36,09% | 5.821,00 | -19,81% | 13.948,00 | 16,69% | 8.378,00 | 46,60% | 14.440,00 | 30,18% |

| 2006 | -245,40 | -154,89% | 33.824,00 | -1,38% | 5.255,00 | -7,84% | 6.151,00 | 5,67% | 8.475,00 | -39,24% | 10.863,00 | 29,66% | 13.047,00 | -9,65% |

| 2007 | -1.025,87 | 318,05% | 36.615,00 | 8,25% | 4.149,50 | -21,04% | 7.137,00 | 16,03% | 9.875,00 | 16,52% | 6.985,00 | -35,70% | 6.879,00 | -47,28% |

| 2008 | -166,38 | -83,78% | 40.407,00 | 10,36% | 4.983,00 | 20,09% | 6.808,00 | -4,61% | 8.494,00 | -13,98% | 9.489,00 | 35,85% | 15.437,00 | 124,41% |

| 2009 | -254,13 | 52,74% | 5.947,00 | -85,28% | -235,00 | -104,72% | 511,00 | -92,49% | -5.546,00 | -165,29% | -1.164,00 | -112,27% | 7.066,00 | -54,23% |

| 2010 | 399,35 | -257,15% | 21.542,00 | 262,23% | 5.873,50 | -2599,36% | 4.681,00 | 816,05% | -766,00 | -86,19% | 2.386,00 | -304,98% | -4.805,00 | -168,00% |

| 2011 | 25,86 | -93,53% | 24.370,00 | 13,13% | 7.297,50 | 24,24% | 1.586,00 | -66,12% | 9.001,00 | -1275,07% | 2.737,00 | 14,71% | 4.309,00 | -189,68% |

| 2012 | 664,05 | 2468,13% | 21.899,00 | -10,14% | 3.937,00 | -46,05% | 2.557,00 | 61,22% | 12.329,00 | 36,97% | 1.149,00 | -58,02% | -2.743,00 | -163,66% |

| 2013 | -322,32 | -148,54% | 11.245,00 | -48,65% | -1.491,50 | -137,88% | -927,00 | -136,25% | -837,00 | -106,79% | 105,00 | -90,86% | -3.420,00 | 24,68% |

| Zuwachs Gesamt | -243,70% | -61,67% | -135,60% | -112,77% | -107,00% | -98,16% | -130,83% | |||||||

Das ist jetzt der Härtetest: Konnten die Unternehmen auch immer ihre Investitionen stemmen. In den Cashflow fließen schließlich Investitionen immer sofort ein und werden nicht – wie beim Netto-Ergebnis – auf mehrere Jahre abgeschrieben.

Hier sieht es insgesamt auch düster aus. Einzig Exxon konnte immer in den letzten 10 Jahren positive Cashflows verbuchen. Die anderen hatten oft extreme Investitionen in Förderung und Produktion. Die OMV z.B. im Jahr 2013 über 4,4 Mrd Euro investiert, davon 2,6 Mrd. EUR in Öl- und Gasfelder in der Nordsee.

Gesamtheitlich betrachtet kann man sagen, dass die Cashflows aller Unternehmen in den letzten 10 Jahren erheblich gesunken sind. Offensichtlich muß immer mehr investiert werden.

Netto-Gewinn:

| OMV | EXXON | CHEVRON | TOTAL | SHELL | ENI | BP | ||||||||

| Netto-Gewinn | in Mio | Zuwachs | in Mio | Zuwachs | in Mio | Zuwachs | in Mio | Zuwachs | in Mio | Zuwachs | in Mio | Zuwachs | in Mio | Zuwachs |

| 2004 | 688,51 | n/a | 25.330,00 | n/a | 13.328,00 | n/a | 10.868,00 | n/a | 18.183,00 | n/a | 7.059,00 | n/a | 17.075,00 | n/a |

| 2005 | 1.256,13 | 82,44% | 36.130,00 | 42,64% | 14.099,00 | 5,78% | 12.273,00 | 12,93% | 25.311,00 | 39,20% | 8.788,00 | 24,49% | 22.341,00 | 30,84% |

| 2006 | 1.382,60 | 10,07% | 39.500,00 | 9,33% | 17.138,00 | 21,55% | 11.768,00 | -4,11% | 25.442,00 | 0,52% | 9.217,00 | 4,88% | 22.000,00 | -1,53% |

| 2007 | 1.578,84 | 14,19% | 40.610,00 | 2,81% | 18.688,00 | 9,04% | 13.181,00 | 12,01% | 31.331,00 | 23,15% | 10.011,00 | 8,61% | 20.845,00 | -5,25% |

| 2008 | 1.374,44 | -12,95% | 45.220,00 | 11,35% | 23.931,00 | 28,06% | 10.590,00 | -19,66% | 26.277,00 | -16,13% | 8.825,00 | -11,85% | 21.157,00 | 1,50% |

| 2009 | 571,71 | -58,40% | 19.280,00 | -57,36% | 10.483,00 | -56,19% | 8.447,00 | -20,24% | 12.518,00 | -52,36% | 4.367,00 | -50,52% | 16.578,00 | -21,64% |

| 2010 | 920,59 | 61,02% | 30.460,00 | 57,99% | 19.024,00 | 81,47% | 10.571,00 | 25,15% | 20.127,00 | 60,78% | 6.318,00 | 44,68% | -3.719,00 | -122,43% |

| 2011 | 1.078,99 | 17,21% | 41.060,00 | 34,80% | 26.895,00 | 41,37% | 12.276,00 | 16,13% | 30.918,00 | 53,61% | 6.891,00 | 9,07% | 25.700,00 | -791,05% |

| 2012 | 1.363,35 | 26,35% | 44.880,00 | 9,30% | 26.179,00 | -2,66% | 10.609,00 | -13,58% | 26.712,00 | -13,60% | 7.788,00 | 13,02% | 11.017,00 | -57,13% |

| 2013 | 1.162,35 | -14,74% | 32.580,00 | -27,41% | 21.423,00 | -18,17% | 8.440,00 | -20,44% | 16.371,00 | -38,71% | 5.160,00 | -33,74% | 23.451,00 | 112,86% |

| 2014E | 1.095,28 | -5,77% | 32.102,19 | -1,47% | 19.866,81 | -7,26% | 10.829,33 | 28,31% | 24.175,17 | 47,67% | 4.383,04 | -15,06% | 14.513,64 | -38,11% |

| 2015E | 1.335,72 | 21,95% | 31.967,44 | -0,42% | 20.919,47 | 5,30% | 11.802,36 | 8,99% | 24.519,14 | 1,42% | 5.219,11 | 19,08% | 15.536,36 | 7,05% |

| Zuwachs Gesamt | 94,00% | 26,20% | 56,96% | 8,60% | 34,85% | -26,06% | -9,01% | |||||||

Nun der Blick auf die Bottm-Line, das Ergebnis.

Hier sieht es nicht so schlecht aus. Kein einziges Unternehmen hatte jemals in den letzten 10 Jahren Verluste geschrieben.

Kein einziges? Doch: Eine Ausnahme gibt es: BP mußte im Jahr 2010 Milliarden für den gigantischen Umwelskandal des “Deep Water Horizon” Bohrloches ausgeben.

Ansonsten konnten alle Unternehmen zu jeder Zeit ein positives Ergebnis verbuchen.

Die geringsten Schwankungen 2008/2009 konnte hier die französische TOTAL aufweisen. “Nur” 20% Rückgang beim Gewinn. Sie ist offensichtlich am ehesten immun gegen Ölpreisschwankungen. Die OMV brauchte damals fast 3 Jahre um wieder auf das alte Niveau beim Gewinn zu kommen. Sie hat zwar auf den ersten Blick die stärkste Steigerung beim Gewinn unter allen Kandidaten, aber die Schwankungen waren sehr groß und den für 2015 erwarteten Gewinn hatte sie bereits 2006 und 2008 übertroffen.

Es ist schwer zu sagen, wer hier am besten abschneidet, aber ich tendiere zu Chevron und Shell da sie den größten Zuwachs in Berücksichtigung der Schwankungen erzielt haben.

Wir haben jedenfalls gelernt: Der Ölpreis IST ein wichtiger Indikator für die Profitabilität von Ölfirmen, allerdings könnten sie dennoch unterbewertet sein, da der Profit bei fallendem Ölpreis nur zurückgeht aber nicht negativ wird.

Gesamtkapitalrendite:

| GK-Rendite | OMV | EXXON | CHEVRON | TOTAL | SHELL | ENI | BP |

| 2004 | 9,61% | 23,46% | 24,38% | 24,94% | 18,96% | 15,87% | 21,95% |

| 2005 | 18,84% | 30,50% | 19,38% | 23,40% | 24,66% | 17,78% | 28,51% |

| 2006 | 15,33% | 32,70% | 22,36% | 22,64% | 21,01% | 19,04% | 21,01% |

| 2007 | 14,08% | 30,98% | 22,43% | 23,48% | 22,93% | 17,98% | 17,72% |

| 2008 | 12,45% | 37,45% | 25,03% | 16,15% | 18,18% | 15,21% | 18,52% |

| 2009 | 7,22% | 16,17% | 10,26% | 11,44% | 7,66% | 8,11% | 13,21% |

| 2010 | 8,89% | 18,88% | 16,35% | 12,29% | 11,06% | 9,76% | -1,53% |

| 2011 | 10,41% | 23,88% | 20,41% | 13,08% | 15,64% | #WERT! | 17,45% |

| 2012 | 11,04% | 26,20% | 17,55% | 10,81% | 13,42% | 11,07% | 7,18% |

| 2013 | 9,56% | 16,47% | 12,64% | 8,63% | 8,05% | 6,77% | 13,77% |

Insgesamt schaut die Gesamtkapitalrentabilität bei den Unternehmen auch nicht schlecht aus. Die beiden Amerikaner Exxon und Chevron liegen hier aber gut in Führung. Sie waren immer zweistellig in der GK-Rendite.

Die Bewertung:

| Bewertung | OMV | EXXON | CHEVRON | TOTAL | SHELL | ENI | BP |

| Dividendenrendite | 5,25% | 3,00% | 3,84% | 5,64% | 5,42% | 6,75% | 5,81% |

| Div. Zuwachs 5J p.a. | 7,72% | 13,20% | 11,33% | 1,72% | 4,53% | 2,86% | 21,63% |

| KUV | 0,19 | 0,99 | 0,98 | 0,62 | 0,39 | 0,52 | 0,21 |

| KBV | 0,54 | 2,14 | 1,38 | 1,42 | 0,97 | 0,98 | 0,60 |

| KGV2004 | 9,66 | 13,00 | 8,35 | 9,42 | 4,95 | 10,45 | 6,47 |

| KGV2005 | 11,82 | 9,69 | 9,04 | 10,71 | 7,00 | 10,72 | 5,76 |

| KGV2006 | 9,25 | 11,42 | 9,35 | 11,27 | 6,73 | 11,12 | 5,11 |

| KGV2007 | 10,53 | 12,78 | 10,72 | 10,31 | 5,80 | 10,02 | 5,62 |

| KGV2008 | 4,09 | 8,84 | 6,23 | 8,77 | 4,25 | 7,60 | 4,60 |

| KGV2009 | 16,11 | 16,93 | 14,86 | 12,52 | 10,33 | 16,33 | 6,81 |

| KGV2010 | 10,09 | 12,14 | 9,69 | 8,92 | 7,75 | 10,36 | -23,82 |

| KGV2011 | 7,08 | 9,95 | 7,88 | 7,56 | 5,89 | 9,17 | 3,40 |

| KGV2012 | 6,57 | 8,65 | 7,96 | 8,68 | 6,31 | 8,56 | 7,38 |

| KGV2013 | 9,80 | 13,45 | 11,15 | 12,48 | 10,23 | 12,37 | 3,86 |

| Median | 9,73 | 11,78 | 9,20 | 9,86 | 6,52 | 10,40 | 5,37 |

| KGV2014 | 7,21 | 12,03 | 10,45 | 9,86 | 7,30 | 13,73 | 5,38 |

| KGV2015E | 5,92 | 12,08 | 9,93 | 9,04 | 7,20 | 11,53 | 5,02 |

Vom KUV, KBV und KGV her – also von allen wichtigen Bewertungskennzahlen – ist die OMV und die BP am billigsten.

Sie notieren beide beinahe am halben Buchwert (OMV bei 0,54 und BP bei 0,60). Sie kosten beide nur etwa ein Fünftel ihres Umsatzes.

Und das KGV ist – speziell bei BP – in der Nähe des Krisenjahres 2008.

Da die BP fundamental überhaupt nicht punkten konnte, denke ich, daß hier unsere “kleine” österreichische OMV am attraktivsten ist.

Sie hatte in den letzten 10 Jahren immer Gewinne schreiben können und notiert dennoch nur zum halben Buchwert. Man bekommt für 1 EUR Investition derzeit 1,85 EUR Anteil am Eigenkapital der OMV. Das ist normal nur bei Firmen der Fall bei denen herbe Verluste erwartet werden.

Ich werde deshalb die OMV in das Financeblog-Wikifolio aufnehmen.

Der Chart:

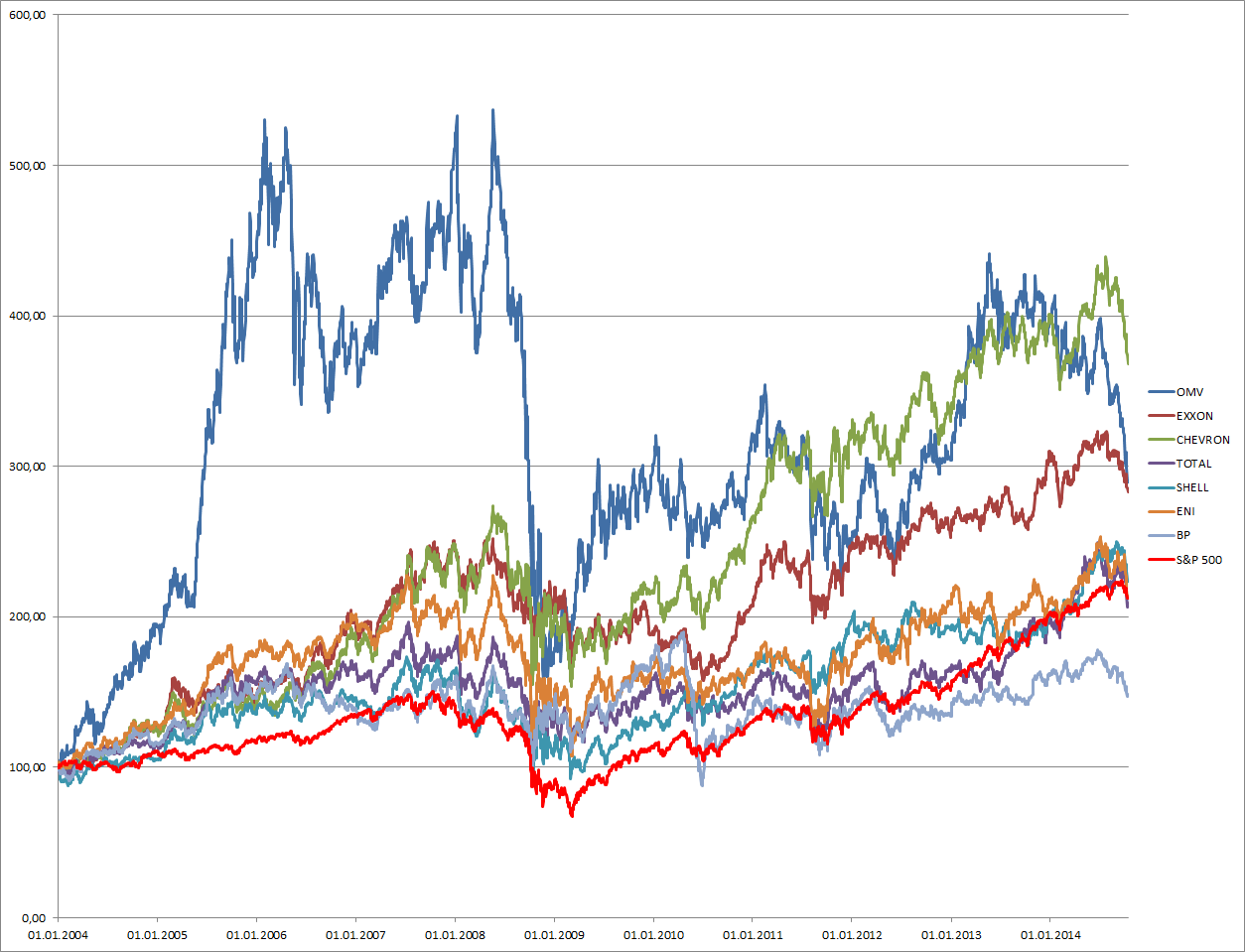

Abschließend wie immer noch ein Vergleichschart über die letzten 10 Jahre:

Der Verlauf der Aktienkurse der verglichenen Öl-Konzerne

Auch Sicht von 10 Jahren konnten alle bis auf BP den Index S&P 500 schlagen. Die OMV sorgte dabei für die stärkste Volatilität.

Gratulation zu diesem sehr informativen Blog!

Eine kleine Anmerkung:

In der FreeCashflow-Tabelle stimmen die prozentuellen Änderungen nicht. Bsp OMV

FCF 2008: -166,38 FCF 2009 -254,13;

das müsste eine Veränderung von -52,74% sein