Letzten Donnerstag hat die EZB mit der Senkung des Leitzinssatzes im EUR-Raum auf Null sowie der Ankündigung weiterer massiver (Staats)anleihenkäufe durch die EZB die nächste Runde im Rennen Richtung negativer Zinsen eingeläutet.

Die Wirtschaft in Europa will einfach keine Fahrt aufnehmen und das Inflationsziel der europäischen Zentralbank von 2% p.a. liegt trotz Geldschwemme in weiter Ferne. Stattdessen dümpelt die Inflationsrate in der Nähe von Null herum und sogar die Angst vor einer möglichen Deflation macht sich breit.

Gleichzeitig macht sich weltweit die Angst einer weiteren Krise breit. Die wirtschaftlichen Schwäche Chinas und der niedrige Ölpreis versauen den Investoren die Stimmung und man sucht anscheinend Sicherheit in Staatsanleihen selbst dann wenn diese nur noch negative Renditen bringen.

Das führt mich zu der Einsicht, dass aktuell kein Weg an Aktien vorbeiführt, wenn man sein Geld gewinnbringend anlegen möchte.

Die Welt der negativen Zinsen

Man stelle sich vor, dass man für eine Investition EUR 10.000,- benötigt (etwa für einen neuen Kleinwagen) die man gerne über einen Bankkredit aufbringen möchte. Nun geht man zur Bank und bittet um einen Kredit in Höhe von EUR 10.000,- mit einer Laufzeit von 3 Jahren. Die Bank stellt den Kredit gerne bereit und man erhält eine Gutschrift von EUR 10.000,- auf seinem Konto. Der Kreditvertrag schreibt eine Rückzahlung von EUR 9700,- in 3 Jahren vor.

Unvorstellbar? Für einige Staaten mit guter Bonität kein Problem. In der Schweiz z.B. sind die Zinsen für Anleihen mit allen Laufzeiten bis zu 10 Jahren mittlerweile negativ.

Doch wer gewährt solche Kredite bei denen komplett auf Zinszahlungen verzichtet wird und am Ende der Laufzeit sogar weniger zurückbezahlt werden muss als verborgt wurde?

Einerseits machen das die Zentralbanken – im Falle des Euros also die EZB – in dem sie massiv Staatsanleihen kauft und damit die Kurse in die Höhe und die Renditen nach unten treibt.

Andererseits sind auch Banken und Versicherungen durch Vorschriften aus Basel 2 bzw Basel 3 (besonders für Banken) und Solvency 2 (für Versicherungen) gezwungen einen bestimmten Teil ihres Kapitals in “sichere” Anlagen zu investieren. Und dazu zählen besonders Staatsanleihen mit guter Bonität.

Die Entwicklung der Zinsen in den letzten 30-35 Jahren

Seit Anfang der 1980er Jahre fallen die Zinsen in der westlichen Welt eigentlich stetig. Damals gab es unter anderem aufgrund der Ölkrisen und dem daraus resultierenden Preisanstieg des Ölpreises eine recht starke Inflation welche mit hohen Zinsen (bis zu 20% in den USA) bekämpft werden musste. Interessantes Detail am Rande: Bereits damals wurde der Ölpreis für die wirtschaftliche Entwicklung verantwortlich gemacht – nur mit gegenteiligem Vorzeichen wie heute. Ich bin der Meinung, dass der Ölpreis allerdings damals noch wesentlich mehr Einfluss auf die Wirtschaft hatte als in der modernen und fortschrittlichen Welt von heute.

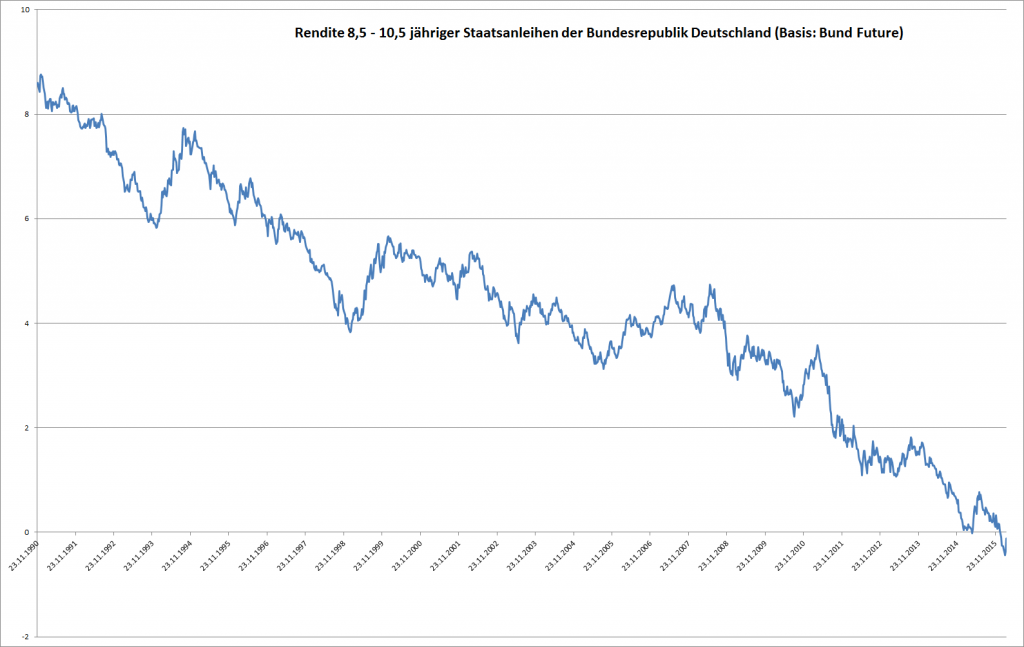

Seit damals jedenfalls befinden sich die Zinsen auf Talfahrt, wie auch der Chart der Renditen auf deutsche Staatsanleihen mit Laufzeit 8,5 – 10,5 Jahren zeigt (diese werden über den sogenannten Bund-Future, ein Anleihenderivat, abgebildet und an der Börse gehandelt)

Man sieht immer wieder Aufwärtsbewegungen in Zeiten guter Konjunktur, allerdings überwiegt eindeutig der Trend sinkender Zinsen. Seit etwa einem Jahr tauchen die Renditen regelmäßig in den negativen Bereich ab – und das bei einer Laufzeit von mehr als 8,5 Jahren(!)

Die Zinsstruktur in der DACH-Region und den USA:

| Laufzeit Jahre | Deutschland | Österreich | Schweiz | USA |

| 1 | -0,44% | -0,42% | -1,17% | 0,71% |

| 2 | -0,53% | -0,41% | -1,10% | 0,98% |

| 3 | -0,51% | -0,35% | -1,01% | 1,20% |

| 4 | -0,35% | -0,30% | -0,91% | 1,38% |

| 5 | -0,28% | -0,26% | -0,83% | 1,54% |

| 6 | -0,19% | -0,04% | -0,71% | 1,66% |

| 7 | -0,09% | 0,04% | -0,64% | 1,79% |

| 8 | 0,03% | 0,17% | -0,52% | 1,89% |

| 9 | 0,16% | 0,33% | -0,41% | 1,97% |

| 10 | 0,30% | 0,48% | -0,35% | 2,04% |

Als zusätzliche Information habe ich noch eine Tabelle angefertigt die die Renditen von Staatsanleihen in den Ländern der DACH-Region (Deutschland, Österreich und Schweiz) sowie der USA für alle Laufzeiten bis zu 10 Jahren zeigen.

Auf den ersten Blick zu erkennen: Wirklich Geld verdienen kann man mit Staatsanleihen nicht mehr – es sei denn man kauft “riskantere” Papiere von Ländern mit geringerer Bonität wie Griechenland, Portugal, etc. bzw. von Schwellenländern – aber auch hier steht die Rendite in keinem Verhältnis zum Risiko.

meine Gedanken zur derzeitigen Situation:

Besonders im Euroraum versucht die EZB derzeit mit niedrigen Zinsen und massiven Käufen von Staatsanleihen die Inflation – und damit die Wirtschaft wieder in Gang zu bringen.

Geld soll nicht mehr gehortet werden sondern im Umlauf bleiben. Niedrige Zinsen sollen dazu führen, dass die Sparquote sinkt und das Geld sich bewegt. Außerdem Unternehmen zu Investitionen angeregt werden die sich auch mit niedrigeren Zinsen bereits rechnen.

Bisher ist das allerdings nicht gelungen. Meiner Meinung nach hat das vor allem zwei Gründe:

Erstens greift die EZB in den Kreditmarkt nur über den Ankauf von Staatsanleihen ein, d.h. sie gibt eigentlich nur Staaten billiges Geld und schiebt damit die Verantwortung den Geldkreislauf anzuregen auf die Staaten. Diese sind aber offensichtlich nicht in der Lage mit dieser Verantwortung umzugehen – trotz billigen Geldes werden Steuern erhöht bzw. Pseudo-Steuerreformen durchgeführt die dem Durchschnittsbürger fast nichts bringen. (wie z.B. in Österreich im letzten Jahr). Auf der anderen Seite führen genau diese Staaten wirtschaftsfeindliche Regeln ein die Unternehmern den Reiz am Unternehmertum entgültig verderben (z.B. die Registrierkassenpflicht in Österreich die sehr viele Klein und Kleinstunternehmer hart trifft)

Zweitens können Banken zwar günstig Geld bei der EZB borgen (der Leitzinssatz wurde letzte Woche auf Null gesenkt) aber sie werden durch die harte Regulierung der EU eigentlich dazu gezwungen das Geld ebenfalls in sichere Staatsanleihen zu investieren. Basel 2 bzw. Basel 3 schränkt die Kreditvergabe an durchschnittliche Unternehmen extrem ein.

Überhaupt war bereits Basel 2 ein schizophrener Akt der EU: Einerseits möchte man gerne die Wirtschaft mit Geld versorgen, auf der anderen Seite verbietet man Banken aber Kredite zu vergeben. Kaum ein Unternehmen (gerade in der Gründungsphase) hat ausreichend Bonität um einen attraktiven Kredit zu erhalten.

Und Drittens ist es in Europa für ein kleines Unternehmen auch nicht einfach an Eigenkapital zu kommen. Unternehmensbeteiligungen werden als hoch riskant dargestellt und sind ebenfalls an harte Regulatorien gebunden (Beispiel: MiFID und MiFID 2)

In den USA sieht die Situation besser aus, weshalb die Wirtschaft dort auch mehr Fahrt hat und die Zinsen derzeit dort schon wieder leicht steigen.

Das kann natürlich dazu führen, dass europäisches Kapital vermehrt in den USA investiert wird, was auch nicht gut für Europa ist.

Geht die Entwicklung weiter Richtung negativer Zinsen so könnte das einige interessante Konsequenzen haben die für jedermann spürbar werden. So ist es z.B. in der Schweiz bereits so dass man ab einem bestimmten Guthaben am Konto dafür bezahlen muss, dass das Geld am Konto liegt – es wird also automatisch weniger. Die negativen Zinsen werden also bereits an den Kunden weitergegeben. So bezahlt man z.B. ab einem Guthaben von CHF 100.000,- einen Zins von 1% auf sein Guthaben(!). Das sind immerhin 1000 CHF pro Jahr.

Eine weitere Konsequenz könnte die Abschaffung von Bargeld sein, da man durch die Hortung von Bargeld logischerweise den negativen Zinsen entgehen kann. Der erste Schritt dazu wird bereits von der EU-Kommission geprüft wie man in diesem Artikel “der Welt” nachlesen kann.

Eine Abschaffung von Bargeld würde auch Steuerhinterziehung (Schwarzgeld), Geldwäsche etc. nahezu unmöglich machen.

Warum führt in dieser Situation kein Weg an Aktien vorbei?

Was für Möglichkeiten hat man also, wenn man sein Geld so investieren möchte, dass man sich zumindest 2-3% Rendite erwarten kann:

Anleihen mit guter Bonität fallen – wie wir gesehen haben – aus. Hier besteht sogar das Risiko von Kursverlusten sollten die Zinsen wider erwarten steigen.

Gold wird zwar derzeit interessanter, da es in Zeiten negativer Zinsen schon gut ist, wenn es auf eine Anlage gar keine Zinsen gibt – so wie das bei Gold der Fall ist. Aus diesem Grund ist der Goldpreis in letzter Zeit auch schon ziemlich angezogen. Allerdings sehe ich eine Investition in Gold immer auch als Spekulation da es schwer fundamental bewertbar ist.

Immobilien korrelieren stark mit Anleihen, da sich z.B. bei Ertragsimmobilien wie Zinshäusern, vermieteten Eigentumswohnungen, Gewerbeobjekten etc. ebenfalls eine Rendite errechnen lässt indem man die jährlichen Mieteinnahmen mit dem Kaufpreis ins Verhältnis setzt.

Diese Renditen sind in Wien in guten Lagen mittlerweile unter 2% und selbst in Berlin – wo sie vor 5 Jahren noch bei etwa 7% waren sind sie jetzt nur noch bei 3-4%. Allerdings kann man diese Renditen aufgrund von Nebenkosten halbieren. (Verwaltung, Instandhaltung, Leerstandsrisiko, etc. etc.)

Bleiben fast nur noch Aktien übrig: Hier gibt es problemlos Dividenden von 3-4% auch von soliden Unternehmen.

Natürlich sind Aktien nicht risikolos und Dividenden keinesfalls garantiert. Die Gewinne der Unternehmen schwanken und so oft auch die Dividenden. Einen stabilen Zahlungsstrom wie aus einer Anleihe kann man da nicht erwarten.

Allerdings hat man auch Chancen auf Gewinn- und Dividendensteigerungen.

Die Gewinnentwicklung der Teilnehmer einiger Aktienindices:

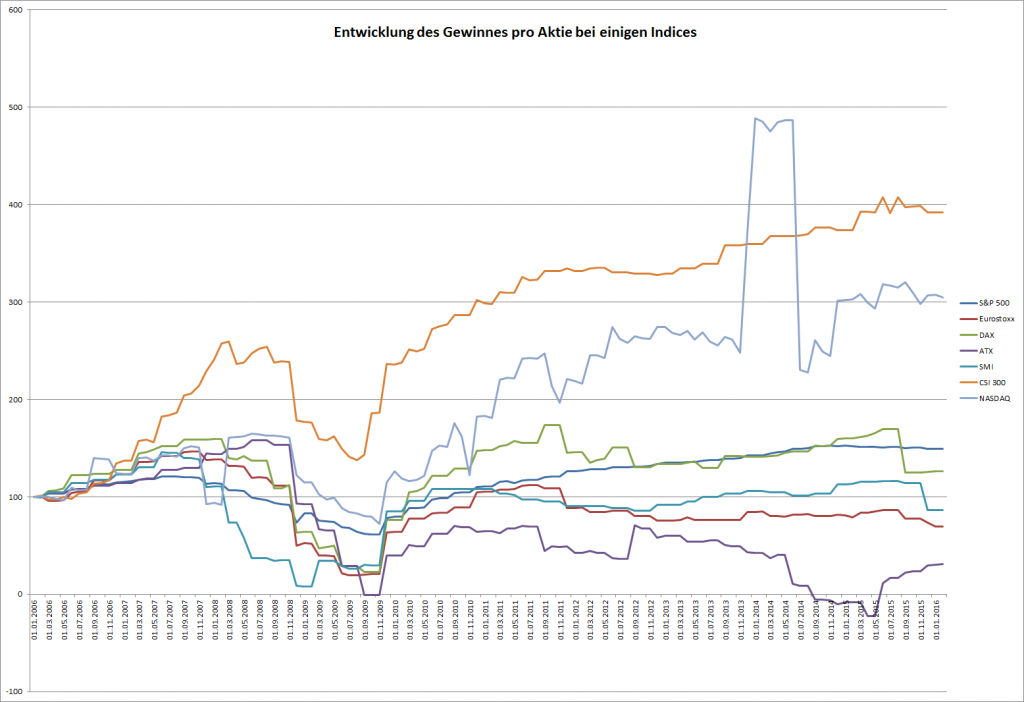

Betrachten wie die Gewinnentwicklung einiger Indices (Gewinn pro Aktie) über 10 Jahre so sieht man natürlich Schwankungen und leider gerade in Europa einen Abwärtstrend in der Gewinnentwicklung. (Besonders in Österreich im ATX, im Eurostoxx Index sowie im schweizer SMI).

Allerdings muss man bei der Betrachtung von Indices immer beachten, dass darin gute und weniger gute Unternehmen enthalten sind. Deshalb finde ich es sogar beruhigend, dass alle Indices (ausser dem ATX) in den letzten 10 Jahren in Summe immer in der Gewinnzone lagen.

Auch ein stagnierender Gewinn – also ein Nullwachstum – rechtfertigt den Kauf einer Aktie wenn sie entsprechend günstig ist.

Zum Beispiel bedeutet ein KGV von 20 bei einem Unternehmen welches einen stabilen, stagnierenden Gewinn hat (also kein Wachstum) dass die Gewinnrendite bei 5% liegt – das ist bei einer sicheren Anleihe defintiv derzeit nicht zu holen.

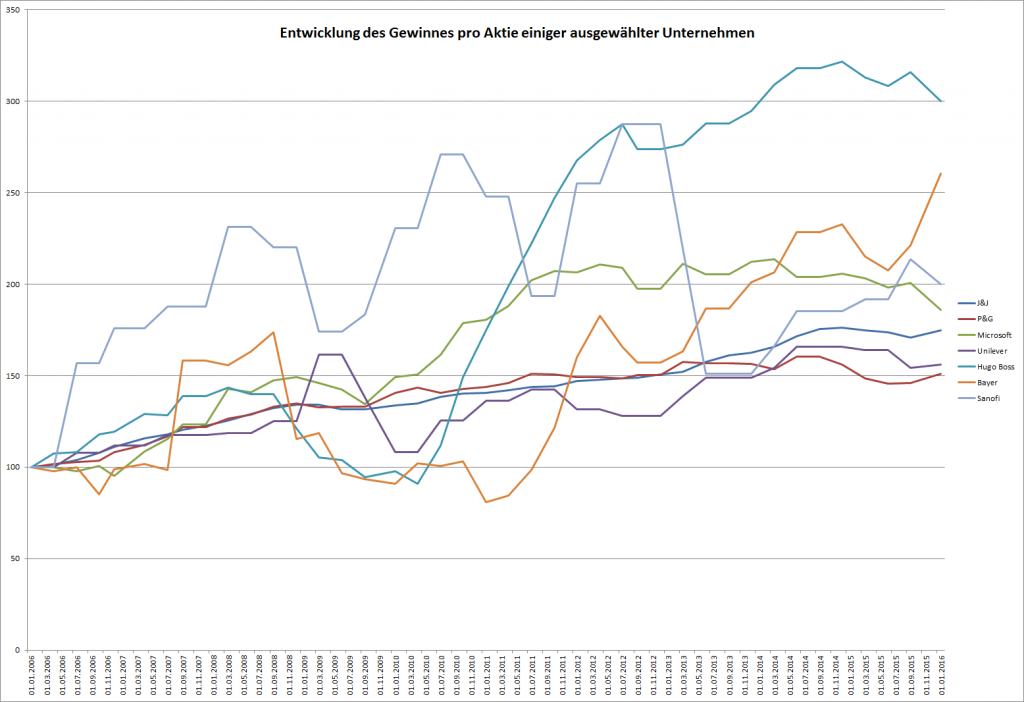

Betreibt man ein wenig Stock-Picking so kann man natürlich bessere Entwicklungen sehen als über den gesamten Index:

Die Gewinnentwicklung einiger ausgewählter Aktien:

Ich habe willkürlich einige – meiner Meinung nach – Qualitätsaktien herausgesucht und die Gewinnentwicklung der letzten 10 Jahre dargestellt: Man sieht dass fast alle den Gewinn in 10 Jahren gut steigern konnten (eigentlich liegen derzeit alle 50% über dem Anfangsniveau) und nur wenige sind jemals deutlich unter das Anfangsniveau gesunken. Es wurden nie Verluste gemacht.

Aus dem USA habe ich 2 Konsumgüterproduzenten ausgewählt (Procter and Gamble und Johnson&Johnson) die beide in den letzten 30 Jahren noch nie die Dividende gekürzt haben sondern stetig erhöht haben. Im Falle von P&G z.B. stieg die quartalsmässige Dividende von 4 Cent (1986) auf 71 Cent (2016) – das ist fast eine Steigerung um den Faktor 18. Davon können Anleihenhalter nur träumen.

Natürlich ist nicht gesagt, dass das in Zukunft so weitergeht, aber mit einer Dividende von 3,24% kann man auch zufrieden sein wenn die Alternative negative Zinsen sind 😉

Nun habe ich noch eine Tabelle zur Bewertung dieser Aktien angefertigt:

| J&J | P&G | Microsoft | Unilever | Hugo Boss | Bayer | Sanofi | |

| Fundamentaldaten | |||||||

| Umsatzwachstum 2012-2015 p.a. | 1,04% | -4,58% | 4,55% | 0,94% | 4,60% | 3,91% | -0,77% |

| Umsatzrendite 2015 (letzte 12 Monate) | 21,99% | 12,23% | 12,95% | 9,21% | 11,37% | 8,87% | 12,30% |

| Gewinnwachstum 2012-2015 p.a. | 12,39% | -7,62% | -12,41% | 3,97% | 1,38% | 19,59% | -4,29% |

| Gesamtkapitalrendite | 11,96% | 7,12% | 6,92% | 11,10% | 18,13% | 6,56% | 4,61% |

| EK-Wachstum/Aktie 2012-2015 p.a. | 3,44% | -0,13% | 8,01% | 0,02% | 16,35% | 9,56% | 0,97% |

| Cashflow Zuwachs 2012-2015 p.a. | 8,27% | 9,51% | -6,42% | 3,89% | 0,42% | 19,60% | -5,60% |

| erwartetes Wachstum 2015-2018 p.a. | 3,30% | 5,58% | 33,52% | 8,67% | 2,09% | 20,81% | 21,84% |

| Dividendendeckung 2012-2015 avg | 180,00% | 140,51% | 310,71% | 109,06% | 101,27% | 130,35% | 141,46% |

| Bewertung | |||||||

| Dividendenrendite 2015 | 2,88% | 3,31% | 2,65% | 3,20% | 5,82% | 2,72% | 4,08% |

| KGV aktuell | 19,29 | 26,07 | 36,79 | 24,50 | 12,47 | 13,43 | 22,53 |

| KGV Durchschnitt 10 Jahre | 16,17 | 18,82 | 17,60 | 16,19 | 15,49 | 19,48 | 20,57 |

| KBV aktuell | 4,18 | 3,51 | 5,24 | 7,48 | 4,17 | 3,18 | 1,66 |

| KBV Durchschnitt 10 Jahre | 3,76 | 3,48 | 5,48 | 5,56 | 5,64 | 2,52 | 1,66 |

| KUV aktuell | 4,28 | 3,25 | 4,85 | 2,11 | 1,39 | 1,75 | 2,77 |

| Kursentwicklung | |||||||

| seit 1.1.2016 | 4,86% | 2,95% | -4,34% | -1,20% | -26,15% | -15,41% | -5,90% |

| seit 1.1.2015 | 8,57% | -0,10% | 28,25% | -0,94% | -51,59% | -30,87% | -17,67% |

Diese Aktien sind im Vergleich zu anderen nicht gerade günstig, allerdings zeichnen sich besonders die Kandidaten mit hohem KGV auch durch eine stabile Dividende (gute Dividendendeckung) und auch eine gute Dividendengeschichte aus – was zumindest darauf deutet, dass das Unternehmen das Thema Dividende nicht auf die leichte Schulter nimmt.

Hugo Boss habe ich besonders deshalb ausgewählt, da es sich meiner Ansicht nach um eine absolute Qualitätsaktie handelt die aufgrund von Gewinnwarnungen und Gegenwind aus China extreme Kursverluste hinnehmen musste. Die Aktie ist derzeit ein absolutes Schnäppchen – selbst wenn sich der Gewinn halbieren sollte.

Sehr stark gelitten hat in Europa im letzten Jahr auch der Pharma-Bereich was auch hier zu attraktiven Bewertungen geführt hat.

Prinzipiell wollte ich mit der Auflistung aber zeigen, dass es möglich ist gute Aktien zu finden mit denen man – im Portfoliomix – locker 3-4% Dividendenrendite erzielen kann.

Und was passiert wenn die Zinsen wieder steigen?

Die Zentralbanken werden einen Zinsanstieg wohl erst dann zulassen, wenn auch die Inflation und damit die Wirtschaft wieder deutlich anzieht. Das wird sich dann aber auch auf die Gewinne der Unternehmen niederschlagen.

Fazit:

Derzeit gibt es wenig Anlagemöglichkeiten die mit geringem Risiko einen Ertrag versprechen. Größere Summen lassen sich “risikofrei” derzeit fast nur mit negativen Zinsen anlegen.

Aktien bieten teilweise wesentlich bessere Renditen (alleine durch die Dividenden die sie ausschütten), stellen aber natürlich auch ein größeres Risiko dar.

Die “Strafzahlungen” auf größere Geldvermögen werden kurz oder lang aber meiner Ansicht nach dazu führen, dass der Risikoapetitt der Inhaber bzw. Verwalter dieser Vermögen steigen wird und dann führt an Aktien kein Weg vorbei.