Jetzt stehen wir – wie so oft – vor der Frage, ob die Kurstubulenzen der letzten Wochen nur eine gesunde Korrektur darstellten, oder ob das Platzen einer Blase droht und damit ein Crash.

Ich werde heute zwar nicht auf alle derzeit vorherrschenden Rahmenbedingungen eingehen – das habe ich auch bereits in anderen Artikeln abgehandelt, sondern ich konzentriere mich darauf zu analysieren wie die Aktienmärkte in den USA und in China derzeit im historischen Vergleich bewertet sind, beziehungsweise wie die Bewertungen vor den letzten schlimmen Crashes (im Jahr 2000 und 2008 im Vergleich zu heute waren)

Aktien aus den USA:

Der S&P 500 Index seit 1996:

In der Tabelle habe ich die Entwicklung des wichtigsten Aktienindex der USA inkl. einiger Kennzahlen festgehalten. Die Werte entsprechen jeweils dem letzten Handelstag im Jahr. Der S&P 500 Index notierte also Ende 1996 mit 740,74 Punkten und schloss letzten Freitag mit 1921,22 Punkten.

KGV steht für das Kurs/Gewinn-Verhältnis, KBV für das Kurs-Buchwert Verhältnis und EPS für die “earnigs per share” also den Gewinn pro Aktie.

| Jahr | Kurs | KGV | KBV | EPS | Buchwert/Aktie | |||

| 1996 | 740,74 | 19,02 | 3,18 | 38,95 | 233,24 | |||

| 1997 | 970,43 | 31,01% | 22,32 | 3,91 | 43,47 | 11,61% | 248,12 | 6,38% |

| 1998 | 1.229,23 | 26,67% | 28,31 | 4,66 | 43,43 | -0,10% | 263,94 | 6,38% |

| 1999 | 1.469,25 | 19,53% | 29,33 | 4,99 | 50,09 | 15,35% | 294,37 | 11,53% |

| 2000 | 1.320,28 | -10,14% | 24,06 | 4,23 | 54,87 | 9,52% | 312,15 | 6,04% |

| 2001 | 1.148,08 | -13,04% | 26,75 | 3,44 | 42,92 | -21,78% | 333,66 | 6,89% |

| 2002 | 879,82 | -23,37% | 19,12 | 2,78 | 46,02 | 7,23% | 316,85 | -5,04% |

| 2003 | 1.111,92 | 26,38% | 20,54 | 3,11 | 54,13 | 17,62% | 357,68 | 12,89% |

| 2004 | 1.211,92 | 8,99% | 18,46 | 2,91 | 65,66 | 21,30% | 416,98 | 16,58% |

| 2005 | 1.248,29 | 3,00% | 17,28 | 2,78 | 72,23 | 10,00% | 449,40 | 7,77% |

| 2006 | 1.418,30 | 13,62% | 16,90 | 2,87 | 83,93 | 16,21% | 494,53 | 10,04% |

| 2007 | 1.468,36 | 3,53% | 17,42 | 2,77 | 84,28 | 0,42% | 530,52 | 7,28% |

| 2008 | 903,25 | -38,49% | 16,51 | 2,00 | 54,70 | -35,10% | 452,10 | -14,78% |

| 2009 | 1.115,10 | 23,45% | 19,13 | 2,15 | 58,30 | 6,58% | 517,81 | 14,53% |

| 2010 | 1.257,64 | 12,78% | 15,42 | 2,17 | 81,55 | 39,88% | 578,36 | 11,69% |

| 2011 | 1.257,60 | 0,00% | 14,00 | 2,03 | 89,82 | 10,14% | 618,11 | 6,87% |

| 2012 | 1.426,19 | 13,41% | 14,36 | 2,14 | 99,30 | 10,55% | 667,16 | 7,94% |

| 2013 | 1.848,36 | 29,60% | 17,48 | 2,58 | 105,75 | 6,50% | 716,47 | 7,39% |

| 2014 | 2.058,90 | 11,39% | 18,28 | 2,82 | 112,61 | 6,49% | 728,89 | 1,73% |

| 05.09.2015 | 1.921,22 | -6,69% | 16,96 | 2,59 | 113,31 | 0,62% | 742,01 | 1,80% |

Interessant ist allerdings auch die Betrachtung der Entwicklung der Gewinne pro Aktie bzw. des Buchwertes pro Aktie, da diese Werte für die zugrundeliegende Entwicklung der Unternehmen im S&P 500 stehen. Steigen die Gewinne langsamer als die Aktienkurse so steigt logischerweise auch das Kurs-Gewinn-Verhältnis (KGV). Selbiges gilt für das Kurs-Buchwert-Verhältnis (KBV) wenn die Buchwerte (also das Eigenkapital der Firmen) weniger stark wächst als die Aktienkurse steigen.

Die Aktien werden also teurer, wenn die Kurse schneller ansteigen als die Gewinne bzw. das Eigenkapital der Firmen.

Die Aktienblase welche im Jahr 2000 geplatzt ist, ist in der Tabelle deshalb auch schon sehr deutlich zu erkennen:

Ende 1999 war sowohl das KGV als auch das KBV auf dem höchsten Level der letzten 20 Jahre: Das KGV war bei 29,33 und das KBV fast bei 5. Diese Blase war also eindeutig erkennbar und es war nur eine Frage der Zeit wann sie platzt – das wurde damals auch von vielen Marktteilnehmern so gesehen. Dem Crash im Jahr 2000 hätte man also aus dem Weg gehen können, wenn man nicht gierig auf weiter steigende Kurse war.

Nicht ganz so einfach stellt sich die Situation 2008 dar: Ende 2007 waren die Bewertungen zwar höher als heute aber mit einem KGV von 17,42 und einem KBV von 2,77 bei weitem nicht so extrem wie Ende 1999/Anfang 2000. Der Auslöser der Krise 2008 war auch keine Spekulationsblase bei Aktien sondern bei Krediten (besonders Immobilienkrediten in den USA). Ein Aktien-Crash kann also viele Ursachen haben – nur eine davon ist die (offensichtliche) Überbewertung von Aktien. Interessanterweise erfolgte aber die Erholung von der Krise 2008 rascher als die von 2000. Im ersten Fall dauerte es fast 7 Jahre bis die Kurse wieder die alten Höchststände erreichten, im zweiten Fall nur 4 Jahre – und das obwohl die Entwicklung der Gewinne der Unternehmen im Jahr 2008 wesentlich schlechter war als im ersten Jahr der Krise 2000.

Lässt man also andere makroökonomische Entwicklungen außen vor (was man natürlich niemals machen sollte) so kann man schon sagen, dass überdurchschnittlich hoch bewertete Aktien wesentlich gefährdeter sind wenn die Sache einmal nicht mehr so rund läuft. Achtet man also darauf, nicht zu teuer zu kaufen, so muss man im Falle eines Crashes auch nicht so sehr leiden.

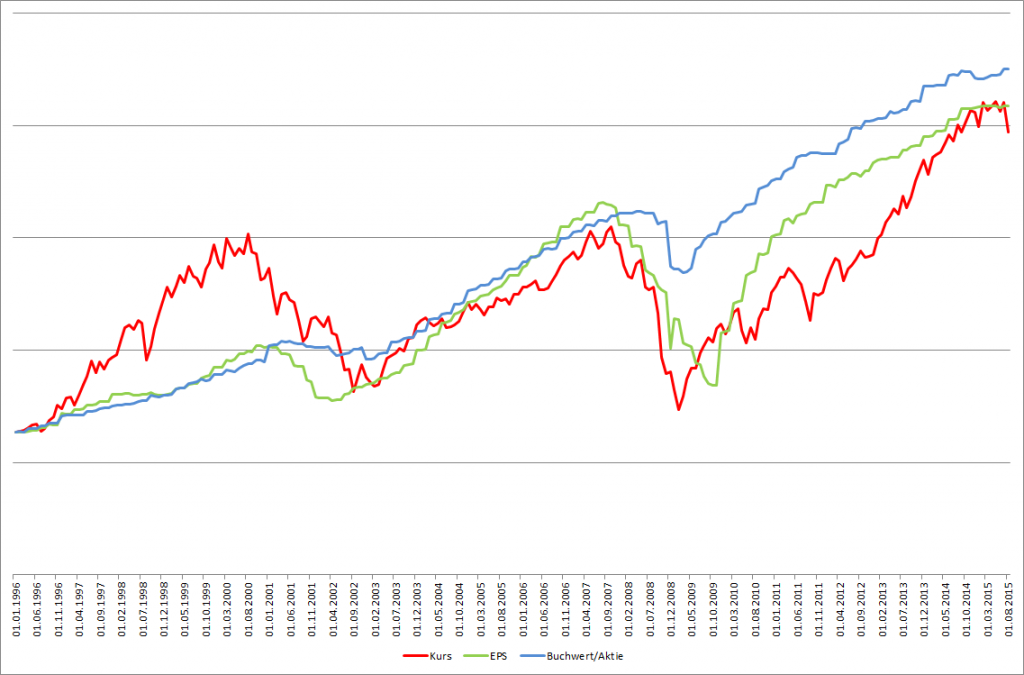

Das zeigt auch der Chart:

Chart:

EPS und Buchwert/Aktie:

In diesem Chart habe ich die Kursentwicklung des S&P 500 Index seit 1996 gezeichnet sowie die dazu relative Entwicklung der Gewinne der darin enthaltenen Unternehmen (EPS = earnings per share) und der Entwicklung des Buchwertes pro enthaltener Aktie.

Bilder sagen mehr als tausend Worte – und man sieht, dass vor dem Jahr 2000 die Kursentwicklung der Entwicklung der Gewinne und des Buchwertes pro Aktie deutlich davongelaufen ist. Das ist seither nicht mehr passiert. Also auch hier wieder zu sehen: Der Crash des Jahres 2000 war definitiv vorhersehbar für jedermann der sich mit fundamentaler Bewertung beschäftigt.

2008 sieht es schwieriger aus: Im Jahr 2007 gaben die Gewinne und die Aktienkurse leicht nach bevor dann im Jahr 2008 der Crash folgte. Die sinkenden Gewinne waren das einzige Warnsignal (abseits von der Betrachtung der anderen damals aktuellen Faktoren bezüglich der Kreditblase). Hätte man aber nur die hier verwendeten Kennzahlen zur Verfügung so hätte man alleine über die sinkenden Gewinne Schlüsse auf eine Gefahr einer Korrektur ziehen können.

Wie schaut es derzeit aus?

Derzeit stagniert die Gewinnentwicklung der Unternehmen im S&P 500 seit einigen Quartalen. Es ist noch kein deutlicher Rückgang zu sehen – so wie das 2007 der Fall war, aber Vorsicht ist geboten.

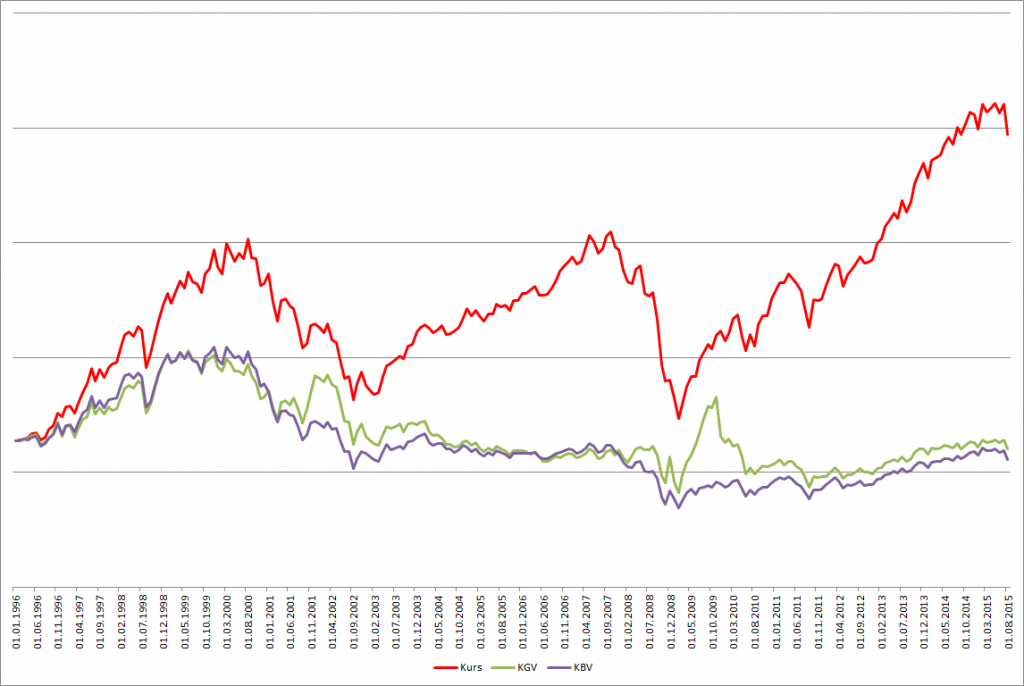

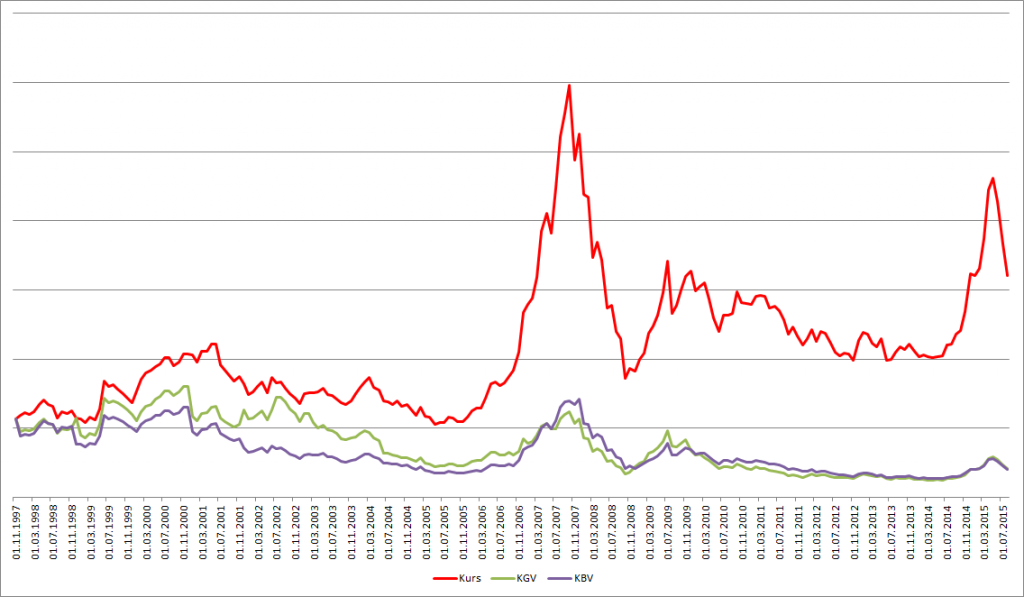

KGV, KBV:

Auch bei der Betrachtung der Bewertungskennzahlen KGV und KBV ist die Überbewertung im Jahr 2000 deutlich zu erkennen. Da die Gewinne eines Unternehmens stärker schwanken als das Eigenkapital (der Buchwert) ist auch das KGV stärkeren Schwankungen unterworfen als das KBV. Deshalb ist langfristig betrachtet das KBV die bessere Kennzahl zur Bewertung.

Und nun zu China:

Chinas Aktienmarkt seit 1997:

| Jahr | Kurs | KGV | KBV | EPS | Buchwert/Aktie | |||

| 1997 | 1.194,10 | 37,04 | 4,19 | 32,24 | 284,69 | |||

| 1998 | 1.146,70 | -3,97% | 44,51 | 3,64 | 25,76 | -20,08% | 315,15 | 10,70% |

| 1999 | 1.366,58 | 19,18% | 46,45 | 4,72 | 29,42 | 14,20% | 289,82 | -8,04% |

| 2000 | 2.073,48 | 51,73% | 62,08 | 6,13 | 33,40 | 13,51% | 338,20 | 16,69% |

| 2001 | 1.645,97 | -20,62% | 48,78 | 3,42 | 33,74 | 1,03% | 481,88 | 42,48% |

| 2002 | 1.357,65 | -17,52% | 42,52 | 2,65 | 31,93 | -5,37% | 512,46 | 6,34% |

| 2003 | 1.497,04 | 10,27% | 33,59 | 2,62 | 44,57 | 39,60% | 571,98 | 11,62% |

| 2004 | 1.266,50 | -15,40% | 21,42 | 2,05 | 59,12 | 32,63% | 616,66 | 7,81% |

| 2005 | 1.161,06 | -8,33% | 18,48 | 1,74 | 62,81 | 6,25% | 669,08 | 8,50% |

| 2006 | 2.675,47 | 130,43% | 32,79 | 3,24 | 81,59 | 29,90% | 825,48 | 23,38% |

| 2007 | 5.261,56 | 96,66% | 43,90 | 6,70 | 119,84 | 46,88% | 785,68 | -4,82% |

| 2008 | 1.820,81 | -65,39% | 17,43 | 2,00 | 104,44 | -12,85% | 911,04 | 15,96% |

| 2009 | 3.277,14 | 79,98% | 26,09 | 3,26 | 125,63 | 20,29% | 1.004,83 | 10,29% |

| 2010 | 2.808,08 | -14,31% | 15,98 | 2,40 | 175,69 | 39,85% | 1.172,33 | 16,67% |

| 2011 | 2.199,42 | -21,68% | 11,36 | 1,78 | 193,64 | 10,22% | 1.235,97 | 5,43% |

| 2012 | 2.269,13 | 3,17% | 12,37 | 1,60 | 183,49 | -5,24% | 1.418,21 | 14,74% |

| 2013 | 2.115,98 | -6,75% | 10,39 | 1,37 | 203,70 | 11,01% | 1.545,64 | 8,99% |

| 2014 | 3.234,68 | 52,87% | 15,67 | 1,92 | 206,40 | 1,32% | 1.684,38 | 8,98% |

| 06.09.2015 | 3.160,17 | -2,30% | 15,74 | 1,86 | 200,83 | -2,70% | 1.698,10 | 0,81% |

In der Tabelle zu Chinas Aktienmarkt sieht man, dass auch hier im eine massive Aktienblase geplatzt ist – und zwar nicht so wie in den USA im Jahr 2000 sondern erst 2008.

Die Bewertungen Ende 2007 waren horrend: Das KGV lag bei 43,9 und das KBV bei 6,7. Heute liegt das KGV nur noch bei 15,74 und das KBV bei 1,86 – das sind sogar günstigere Bewertungen als in den USA. Im Jahr 2007 sah das alles noch ganz anders aus. Es war also damals absehbar, dass eine massive Überbewertung stattfand und die Blase irgendwann platzen würde.

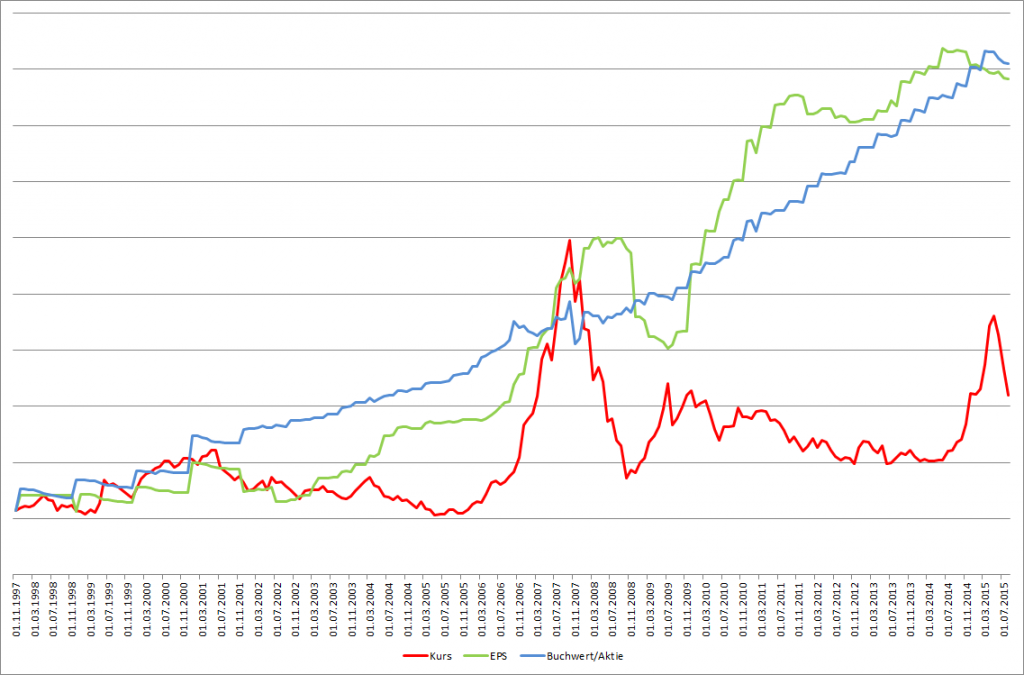

Im Chart sieht man das noch besser:

Chinesische Aktien seit 1997 im Chart:

Bereits 1997 – am Beginn meiner Datenreihe – waren die chinesischen Aktien sehr teuer. Das KGV lag damals schon bei 37,04. Dennoch der Zuwachs der Kurse in der relativen Betrachtung das Wachstum der Firmen. Das konnte nicht gutgehen und ging auch nicht gut.

Dagegen wird der Anstieg des letzten Jahres richtig harmlos.

Alllerdings ist auffällig, dass sowohl die Gewinne pro Aktie (EPS) als auch der Buchwert pro Aktie bereits seit einigen Quartalen rückläufig ist. Das war ein Vorbote bzw. Auslöser für die derzeitige Kurskorrektur. Man hätte das also erkennen können auch ohne die Kenntnis anderer Wirtschaftsfaktoren.

China Shanghai Composite Index KGV und KBV

Bei der grafischen Betrachtung der Entwicklung des KGV und KBV im Vergleich zur Kursentwicklung sieht man – wie schon in der Tabelle – dass die derzeitigen Bewertungen historisch gesehen sehr attraktiv erscheinen.

Wachstum ist hier derzeit definitiv nicht mehr eingepreist – so wie das in den vergangenen Jahrzehnten der Fall war. Tatsächlich hat aber auch die Wachstumsdynamik in China abgenommen.

Ich persönlich sehe aber heute chinesische Aktien nicht als so gefährlich an wie im Jahr 2008.

Fazit:

Die Aktien der beiden größten Volkswirtschaften der Welt sind fundamental im historischen Vergleich derzeit nicht überbewertet. Besonders im Hinblick auf das derzeit niedrige Zinsumfeld. Eine Aktienblase sehe ich derzeit deshalb weder in den USA noch in China. Es gibt aber auch andere wirtschaftliche Faktoren die man berücksichtigen muss, deshalb ist – wie immer bei Aktien – Vorsicht geboten.

Mich haltet es aber nicht davon ab, fundamental attraktive Unternehmen zu suchen und darin zu investieren. Aktien als Assetklasse sind nach wie vor sehr attraktiv.

Relativ gesehen sind wohl europäische Aktien immer noch am günstigsten. Wenn man sich die EPS Entwicklung in der USA ansieht, ist der jüngste Kursrutsch meiner Meinung nach nicht wie es die Medien gerne darstellen durch die FED oder China verursacht, sondern eine verspätete Reaktion auf den starken Dollar, ohne den das EPS Wachstum vermutlich den Vorjahren ähneln würde. US Aktien sind ja trotz Dollar Hosse stark angestiegen, anders als der DAX z.B. der sehr stark mit dem EUR/USD läuft. Andererseits sind gewisse globale Gefahren auch Mitgrund für den starken Dollar, deswegen wie Sie schon sagen ähnlich wie 2007, schwer Einschätzbar.