Im letzten Artikel habe ich mich mit griechischen Aktien – und der Frage, ob diese jetzt günstig zu haben sind – beschäftigt.

Dabei sind einige Titel in den Fokus gerückt. Einen davon möchte ich heute näher beleuchten bzw. mit internationalen Mitbewerbern vergleichen.

Das griechische Unternehmen JUMBO SA im Vergleich zu seiner Peer-Group

Es haben sich bei meinem letzten Artikel 5 griechische Unternehmen als interessant herauskristallisiert. Eines davon werde ich heute genauer unter die Lupe nehmen: Die Jumbo SA

Dieses Unternehmen produziert und vertreibt besonders Baby- und Kinderspielzeug, aber auch Schreibwaren, Dekorationsartikel, Saisonartikel, etc. Dabei ist es besonders in Griechenland und anderen südosteuropäischen Ländern tätig.

Ich habe versucht vergleichbare Unternehmen aus Europa und Amerika zu finden. Natürlich gibt es kein Unternehmen, welches direkt im Mitbewerb zu Jumbo steht und das gleiche Produktsortiment anbietet.

Die Vergleichskandidaten:

Zuerst einmal habe ich gleich ein anderes griechisches Unternehmen mit in der Vergleich aufgenommen: Die FF-Group, welche sich darauf spezialisiert hat Schmuck und ähnliches in Duty-Free Shops in Asien, Griechenland und dem restlichen Europa zu vertreiben.

Von der Spielzeugschiene her habe ich mich entschieden die amerkanischen Unternehmen Mattel und Hasbro in den Vergleich aufzunehmen – die hatten wir hier ja schon einmal 😉

Bezüglich Schreibwaren und Drucksorten habe ich das amerikanische Unternehmen Deluxe Corp sowie die britische WH Smith PLC mit in den Vergleich aufgenommen.

Damit auch ein deutsches Unternehmen an Board ist, habe ich mich für Hornbach entschieden. Als Baumarkt ist man zwar auch in ganz anderen Bereichen tätig, doch Jumbo bietet ebenfalls einiges an Gartendekoration, saisonaler Dekoration und sogar Gartenmöbel an.

Prinzipiell sind all diese Unternehmen im Bereich der Konsumgüter tätig – also Güter die man im täglichen Leben nicht unbedingt benötigt wie z.B. Lebensmittel oder Putzmittel, sich aber gerne gönnt.

Umsatz:

| Umsatz | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | Zuwachs p.a. | Rang |

| JUMBO SA | 188,67 | 229,30 | 281,31 | 342,68 | 403,95 | 467,81 | 487,33 | 489,97 | 494,29 | 502,18 | 11,49% | 2 |

| FF GROUP | 234,80 | 261,45 | 300,05 | 414,12 | 617,11 | 992,50 | 989,60 | 1.021,42 | 1.110,03 | 934,23 | 15,20% | 1 |

| MATTEL INC | 5.102,79 | 5.179,02 | 5.650,16 | 5.970,09 | 5.918,00 | 5.430,85 | 5.856,20 | 6.266,04 | 6.420,88 | 6.484,89 | 2,70% | 5 |

| HASBRO INC | 2.997,51 | 3.087,63 | 3.151,48 | 3.837,56 | 4.021,52 | 4.067,95 | 4.002,16 | 4.285,59 | 4.088,98 | 4.082,16 | 3,49% | 4 |

| HORNBACH BAUMARKT AG | 1.923,04 | 2.094,39 | 2.234,22 | 2.391,74 | 2.469,38 | 2.598,99 | 2.686,50 | 2.836,11 | 3.001,05 | 3.019,96 | 5,14% | 3 |

| DELUXE CORP | 1.567,02 | 1.716,29 | 1.639,65 | 1.588,89 | 1.468,66 | 1.344,20 | 1.402,24 | 1.417,60 | 1.514,92 | 1.584,82 | 0,13% | 6 |

| WH SMITH PLC | n/a | n/a | 1.340,00 | 1.299,00 | 1.352,00 | 1.340,00 | 1.312,00 | 1.273,00 | 1.243,00 | 1.186,00 | -1,35% | 7 |

Beim Umsatzzuwachs haben interessanterweise die beiden Griechen die Nase vorn. Trotz Krise konnten sie ihren Umsatz in den letzten 10 Jahren besser steigern als die Mitbewerber aus dem restlichen Europa und der USA. Selbst die Jahre seit der Finanzkrise 2008 schauen ganz passabel aus.

Umsatzrendite:

| Umsatzrendite | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | Rang |

| JUMBO SA | 13,04% | 14,30% | 17,57% | 19,82% | 20,43% | 20,47% | 16,26% | 19,31% | 19,69% | 14,73% | 2 |

| FF GROUP | n/a | 14,48% | 14,34% | 8,12% | 6,99% | 11,43% | 8,42% | 8,76% | 8,43% | 36,89% | 1 |

| MATTEL INC | 11,22% | 8,05% | 10,49% | 10,05% | 6,41% | 9,74% | 11,69% | 12,26% | 12,09% | 13,94% | 3 |

| HASBRO INC | 6,54% | 6,87% | 7,30% | 8,68% | 7,63% | 9,22% | 9,94% | 8,99% | 8,22% | 7,01% | 5 |

| HORNBACH BAUMARKT AG | 1,46% | 2,07% | 1,12% | 2,54% | 1,89% | 3,65% | 2,54% | 2,67% | 2,58% | 1,73% | 7 |

| DELUXE CORP | 12,63% | 9,18% | 6,16% | 9,03% | 6,92% | 7,39% | 10,88% | 10,20% | 11,25% | 11,78% | 4 |

| WH SMITH PLC | n/a | n/a | 2,39% | 4,62% | 4,36% | 4,70% | 5,26% | 5,73% | 6,44% | 6,83% | 6 |

Auch bei der Umsatzrendite können sich die beiden Griechen sehen lassen, wobei man sagen muss, dass die FF-Group im Jahr 2013 nur deshalb so einen hohen Gewinn – und dadurch auch eine gute Umsatzrendite – erzielen konnte, da sie ein großes Geschäftsfeld veräußert hat. Die Zahlen sind hier als ein wenig verfälscht. Das wird sich auch bei den nächsten Analyse-Tabellen zeigen.

Jumbo hat aber – ohne außerordentliche Gewinn-Ereignisse – eine recht stabile und sehr gute Umsatzrendite.

Insgesamt muss man zur Umsatzrendite sagen, dass sich die Unternehmen zu sehr unterscheiden, als dass man sie hier wirklich gut vergleichen kann. Man sieht z.B. bei Hornbach extrem niedrige Umsatzrenditen, was bei einem Baumarkt-Diskonter kein Wunder ist.

Gewinn:

| Nettogewinn | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 |

| JUMBO SA | 24,61 | 32,79 | 49,44 | 67,91 | 82,51 | 95,74 | 79,24 | 94,60 | 97,30 | 73,96 | 108,20 | 120,90 |

| FF GROUP | 42,82 | 37,87 | 43,01 | 33,63 | 43,11 | 113,43 | 83,28 | 89,52 | 93,63 | 344,63 | 137,20 | 164,10 |

| MATTEL INC | 572,72 | 417,02 | 592,93 | 599,99 | 379,64 | 528,70 | 684,86 | 768,51 | 776,46 | 903,94 | 552,36 | 584,20 |

| HASBRO INC | 195,98 | 212,08 | 230,06 | 333,00 | 306,77 | 374,93 | 397,75 | 385,37 | 336,00 | 286,20 | 429,40 | 499,50 |

| HORNBACH BAUMARKT AG | 27,99 | 43,31 | 24,95 | 60,66 | 46,61 | 94,88 | 68,25 | 75,67 | 77,38 | 52,30 | 80,00 | 93,70 |

| DELUXE CORP | 197,99 | 157,52 | 100,95 | 143,51 | 101,63 | 99,37 | 152,62 | 144,60 | 170,49 | 186,65 | 222,25 | 235,25 |

| WH SMITH PLC | n/a | n/a | 32,00 | 60,00 | 59,00 | 63,00 | 69,00 | 73,00 | 80,00 | 81,00 | 98,29 | 104,00 |

| GewinnVeränderung | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2004-2014 | Rang |

| JUMBO SA | 33,24% | 50,79% | 37,36% | 21,50% | 16,03% | -17,23% | 19,39% | 2,85% | -23,99% | 46,29% | 15,96% | 1 |

| FF GROUP | -11,56% | 13,58% | -21,81% | 28,17% | 163,14% | -26,58% | 7,49% | 4,59% | 268,10% | -60,19% | 12,35% | 3 |

| MATTEL INC | -27,19% | 42,18% | 1,19% | -36,73% | 39,27% | 29,54% | 12,21% | 1,04% | 16,42% | -38,89% | -0,36% | 7 |

| HASBRO INC | 8,21% | 8,48% | 44,75% | -7,88% | 22,22% | 6,09% | -3,11% | -12,81% | -14,82% | 50,04% | 8,16% | 5 |

| HORNBACH BAUMARKT AG | 54,72% | -42,39% | 143,14% | -23,15% | 103,55% | -28,07% | 10,86% | 2,26% | -32,41% | 52,97% | 11,07% | 4 |

| DELUXE CORP | -20,44% | -35,91% | 42,16% | -29,18% | -2,23% | 53,60% | -5,26% | 17,91% | 9,48% | 19,07% | 3,90% | 6 |

| WH SMITH PLC | n/a | n/a | 87,50% | -1,67% | 6,78% | 9,52% | 5,80% | 9,59% | 1,25% | 21,34% | 15,06% | 2 |

Auch beim Gewinnwachstum kann Jumbo den ersten Platz einnehmen. Die griechische FF-Group immerhin den dritten Platz. Bisher schlägt sich Griechenland also besser als erwartet.

Entwicklung des Eigenkapitals pro Aktie:

| EK /Aktie | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | Zuwachs p.a. | Rang |

| JUMBO SA | 0,66 | 0,87 | 1,33 | 1,75 | 2,25 | 2,81 | 3,33 | 3,85 | 4,36 | 4,70 | 24,41% | 2 |

| FF GROUP | 5,70 | 5,30 | 5,61 | 6,03 | 5,81 | 16,22 | 20,08 | 10,78 | 12,03 | 17,33 | 13,14% | 3 |

| MATTEL INC | 5,74 | 5,41 | 6,33 | 6,38 | 5,91 | 6,99 | 7,53 | 7,75 | 8,96 | 9,58 | 5,85% | 5 |

| HASBRO INC | 9,25 | 9,69 | 9,57 | 9,54 | 9,99 | 11,63 | 11,76 | 11,02 | 11,69 | 12,84 | 3,71% | 6 |

| HORNBACH BAUMARKT AG | 12,10 | 13,20 | 13,66 | 15,18 | 16,44 | 18,78 | 20,58 | 22,95 | 24,90 | 25,88 | 8,81% | 4 |

| DELUXE CORP | -3,55 | -1,62 | -1,27 | 0,79 | 1,04 | 2,29 | 4,41 | 5,96 | 8,55 | 10,93 | 45,49% | 1 |

| WH SMITH PLC | n/a | n/a | 0,92 | 1,24 | 1,03 | 1,20 | 1,23 | 1,12 | 0,73 | 0,83 | -1,26% | 7 |

Diese für den Aktionär auch nicht ganz unwichtige Kennzahl konnte die amerikanische Deluxe Corp am besten optimieren. Das geschah vor allem durch geschicktes Fremdkapitalmanagement. Solange die Gesamtkapitalrendite höher ist als die Fremdkapitalzinsen profitiert ein Unternehmen von einer geringeren Eigenkapitalquote. Deluxe Corp hat im Vergleich zu den anderen Unternehmen eine sehr geringe Eigenkapitalquote – was natürlich auch ein zusätzliches Risiko bedeutet wenn die Fremdkapitalzinsen steigen oder die Gesamtkapitalrendite sinkt.

Gesamtkapitalrendite:

| GK-Rendite | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | Rang |

| JUMBO SA | 13,12% | 13,72% | 16,04% | 17,10% | 17,04% | 15,58% | 11,67% | 12,66% | 12,06% | 8,94% | 5 |

| FF GROUP | 20,36% | 18,18% | 15,39% | 6,53% | 9,93% | 10,60% | 9,83% | 9,22% | 8,50% | 43,69% | 1 |

| MATTEL INC | 13,68% | 11,29% | 13,58% | 13,96% | 9,87% | 12,56% | 13,84% | 14,88% | 13,26% | 15,26% | 3 |

| HASBRO INC | 7,03% | 7,35% | 8,32% | 11,36% | 11,17% | 11,20% | 11,72% | 11,48% | 9,88% | 8,85% | 6 |

| HORNBACH BAUMARKT AG | 4,20% | 5,33% | 4,38% | 6,88% | 5,51% | 8,48% | 6,40% | 6,31% | 6,30% | 4,91% | 7 |

| DELUXE CORP | 15,40% | 15,02% | 12,44% | 16,42% | 12,47% | 12,02% | 15,04% | 13,85% | 15,39% | 14,33% | 4 |

| WH SMITH PLC | n/a | n/a | 8,17% | 12,77% | 12,70% | 13,16% | 13,65% | 15,51% | 16,77% | 18,36% | 2 |

Bei der Wertung dieser sehr wichtigen Profitabilitätskennzahl schneidet Jumbo nicht so gut ab. Das zweite griechische Unternehmen belegt Platz 1, aber auch nur wegen der ausserordentlichen Gewinne 2013. Ich habe für die Wertung nur das jeweils letzte Jahr herangezogen. Bei der Gesamtwertung muss man das aber im Hinterkopf behalten.

Jumbo hatte in den letzten 10 Jahren fast immer über 10% Gesamtkapitalrendite – was an sich sehr gut ist. 2013 war ein kleiner Einbruch und für 2014 liegen noch keine Zahlen vor – nur Schätzungen.

Den wahren Platz 1 hat sich hier wohl WH Smith verdient. Seit 2008 stabil über 10% und jedes Jahr eine Steigerung.

Cashflow:

| Free Cashflow | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 (lt12M) | Zuwachs p.a. | Rang |

| JUMBO SA | n/a | 38,04 | 2,52 | 24,64 | 3,97 | 37,91 | 38,38 | 35,83 | 45,94 | 30,91 | 101,82 | 11,56% | 1 |

| FF GROUP | n/a | 28,65 | n/a | 40,66 | 8,65 | 26,14 | 6,75 | -22,90 | 5,79 | -7,12 | -7,12 | -185,68% | 7 |

| MATTEL INC | 426,78 | 329,55 | 742,50 | 413,90 | 237,53 | 824,55 | 391,32 | 473,78 | 1.056,60 | 446,37 | 629,84 | 3,97% | 2 |

| HASBRO INC | 279,27 | 426,04 | 238,54 | 510,26 | 476,04 | 161,49 | 255,38 | 296,67 | 422,71 | 289,10 | 341,02 | 2,02% | 4 |

| HORNBACH BAUMARKT AG | -18,57 | 53,06 | -117,38 | 116,02 | -35,53 | 50,32 | 93,24 | 92,40 | 10,77 | -18,44 | 35,02 | -4,51% | 6 |

| DELUXE CORP | 268,43 | 118,47 | 198,04 | 212,39 | 167,62 | 162,17 | 168,68 | 199,86 | 208,88 | 224,04 | 239,31 | -1,14% | 3 |

| WH SMITH PLC | n/a | n/a | 48,00 | 60,00 | 72,00 | 90,00 | 81,00 | 82,00 | 77,00 | 87,00 | 49,00 | 0,26% | 5 |

Der Free-Cashflow stellt ebenfalls eine wichtige Kennzahl dar, da er zeigt wie viel Geld einem Unternehmen tatsächlich zufließt, bereinigt um Auf- und Abwertungseffekte und zahlungsunwirksame Erträge-

Hier kann die griechische Jumbo wieder den ersten Platz belegen: Stabile positive Cashflows und ein gutes Wachstum.

Gesamtwertung:

| Gesamtranking | Umsatz | Umsatzrendite | Gewinn | GK-Rendite | EK/Aktie | Cashflow | Durchschn. | Rang |

| JUMBO SA | 2 | 2 | 1 | 5 | 2 | 1 | 2,17 | 1 |

| FF GROUP | 1 | 1 | 3 | 1 | 3 | 7 | 2,67 | 2 |

| MATTEL INC | 5 | 3 | 7 | 3 | 5 | 2 | 4,17 | 4 |

| HASBRO INC | 4 | 5 | 5 | 6 | 6 | 4 | 5,00 | 6 |

| HORNBACH BAUMARKT AG | 3 | 7 | 4 | 7 | 4 | 6 | 5,17 | 7 |

| DELUXE CORP | 6 | 4 | 6 | 4 | 1 | 3 | 4,00 | 3 |

| WH SMITH PLC | 7 | 6 | 2 | 2 | 7 | 5 | 4,83 | 5 |

Ein unerwartetes Ergebnis: Die beiden griechischen Unternehmen führen den Vergleich an, sogar gegen die beiden amerikanischen Riesen Mattel und Hasbro.

Wobei wir natürlich noch im Hinterkopf haben, dass die FF-Group aufgrund außerordentlicher Erträge bei 2 Vergleichen wahrscheinlich eine zu gute Bewertung erhalten hat.

Aber Jumbo hat den Sieg verdient – ohne außerordentliche Maßnahmen.

Die Bewertung:

KGV:

| KGV | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | aktuell | 2015 | Median | Rang |

| JUMBO SA | 10,57 | 14,27 | 20,03 | 21,99 | 6,44 | 11,21 | 7,81 | 5,15 | 7,85 | 20,92 | 12,10 | 10,83 | 11,02 | 1 |

| FF GROUP | 15,62 | 20,64 | 19,13 | 18,76 | 6,55 | 2,83 | 3,02 | 5,66 | 9,31 | 4,55 | 14,38 | 12,02 | 10,66 | 7 |

| MATTEL INC | 14,11 | 15,32 | 14,58 | 11,60 | 15,09 | 13,85 | 13,40 | 12,23 | 15,84 | 17,90 | 17,12 | 16,19 | 14,83 | 4 |

| HASBRO INC | 17,60 | 17,03 | 18,81 | 11,44 | 13,17 | 11,97 | 16,54 | 10,67 | 13,65 | 24,92 | 17,46 | 15,01 | 15,77 | 3 |

| HORNBACH BAUMARKT AG | 15,55 | 11,22 | 24,61 | 11,12 | 10,30 | 6,12 | 11,65 | 9,77 | 10,54 | 17,03 | 12,79 | 10,92 | 11,17 | 2 |

| DELUXE CORP | 9,56 | 9,70 | 12,86 | 11,93 | 7,40 | 7,89 | 7,82 | 8,00 | 9,54 | 14,07 | 14,77 | 13,96 | 9,63 | 6 |

| WH SMITH PLC | n/a | n/a | 21,44 | 9,87 | 9,44 | 12,45 | 10,48 | 10,00 | 10,76 | 15,33 | 15,29 | 14,46 | 11,60 | 5 |

Vergleicht man die aktuellen KGVs der Unternehmen direkt miteinander, so sind die beiden griechischen Unternehmen am günstigsten – sie haben beide KGVs unter 15, alle anderen haben größere KGVs.

Schaut man sich den Abstand zur durchschnittlichen Bewertung der letzten 10 Jahre an, so ist Jumbo noch immer das günstigste Unternehmen, allerdings ist die FF-Group unter diesem Blickwinkel aktuell sehr teuer: Das durchschnittliche KGV (Median) liegt bei 10,66 in den letzen 10 Jahren. Das derzeitige KGV allerdings bei 14,38

Keines der Unternehmen ist derzeit günstiger als der 10 Jahres-Median. Ich habe grün hervorgehoben welches Unternehmen nach dem erwarteten KGV 2015 günstiger ist als der Median.

Jedenfalls wirkt Jumbo sowohl im Blickwinkel des direkten KGV-Vergleiches, als auch im Blickwinkel des Abstandes zum Median der letzten 10 Jahre derzeit sehr günstig.

Dividendenrendite, KBV und KUV:

| Bewertung | Div.Rendite | Div. Wachstum 3 J | KBV | KUV |

| JUMBO SA | 2,81% | 0,00% | 1,71 | 2,35 |

| FF GROUP | 0,00% | 0,00% | 1,67 | 2,15 |

| MATTEL INC | 5,55% | 0,00% | 3,21 | 1,57 |

| HASBRO INC | 3,05% | 12,75% | 5,12 | 1,78 |

| HORNBACH BAUMARKT AG | 2,06% | 0,00% | 1,10 | 0,31 |

| DELUXE CORP | 1,82% | 4,77% | 5,07 | 1,97 |

| WH SMITH PLC | 3,05% | 15,87% | 15,05 | 1,31 |

Vom KBV her sind die beiden Griechen ebenfalls attraktiv. Nur der Baumarkt Hornbach ist hier noch günstiger.

Das KUV kann man schwer vergleichen – genauso wie die Umsatzrendite der Unternehmen extrem unterschiedlich war.

Am günstigsten ist hier Hornbach, welcher aber auch die schlechteste Umsatzrendite hatte.

Die Griechen sind hier am teuersten, dafür hatten sie halt auch die beste Umsatzrendite.

Fazit:

Ich denke, Jumbo SA ist im internationalen Vergleich durchaus ein gutes Unternehmen, welches jetzt günstig zu haben ist. Es hat sich bisher gut durch die Krise manövriert, die Griechenland mittlerweile ja schon seit einigen Jahren begleitet.

Da die unbekannten Risiken sehr groß sind, ist wahrscheinlich auch die Bewertung extrem günstig. Niemand weiss genau ob und wann ein “Grexit” erfolgen wird, und welche Folgen das für dieses Unternehmen haben wird.

Die Kennzahlen der letzten Jahre deuten aber auf eine gute Unternehmensführung und eine gute Navigation durch die Krise hin, sodaß dieses Unternehmen wahrscheinlich auch mit einem “Grexit” gut fertig werden würde. Dennoch ist es riskanter diese Aktie zu kaufen als eine “gute” Aktie aus einer weniger krisengeschüttelten Region. Mehr Risiko bedeutet natürlich auch mehr Chancen auf Gewinn.

Ich würde diese Aktie also sofort in das Financeblog-wikifolio aufnehmen, wenn es möglich wäre. Leider gehört auch die Aktie der Jumbo SA nicht zum wikifolio-Anlageuniversum ;-(

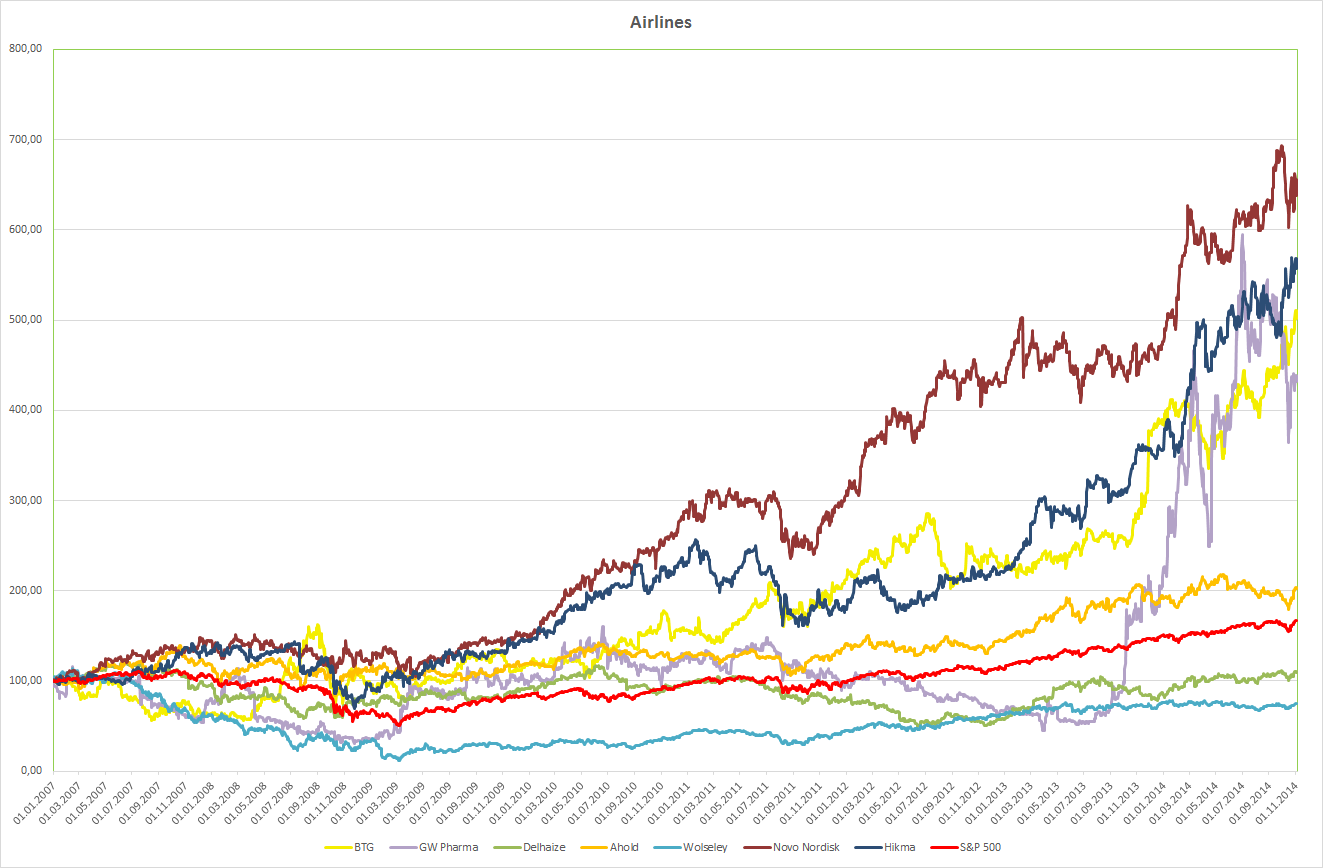

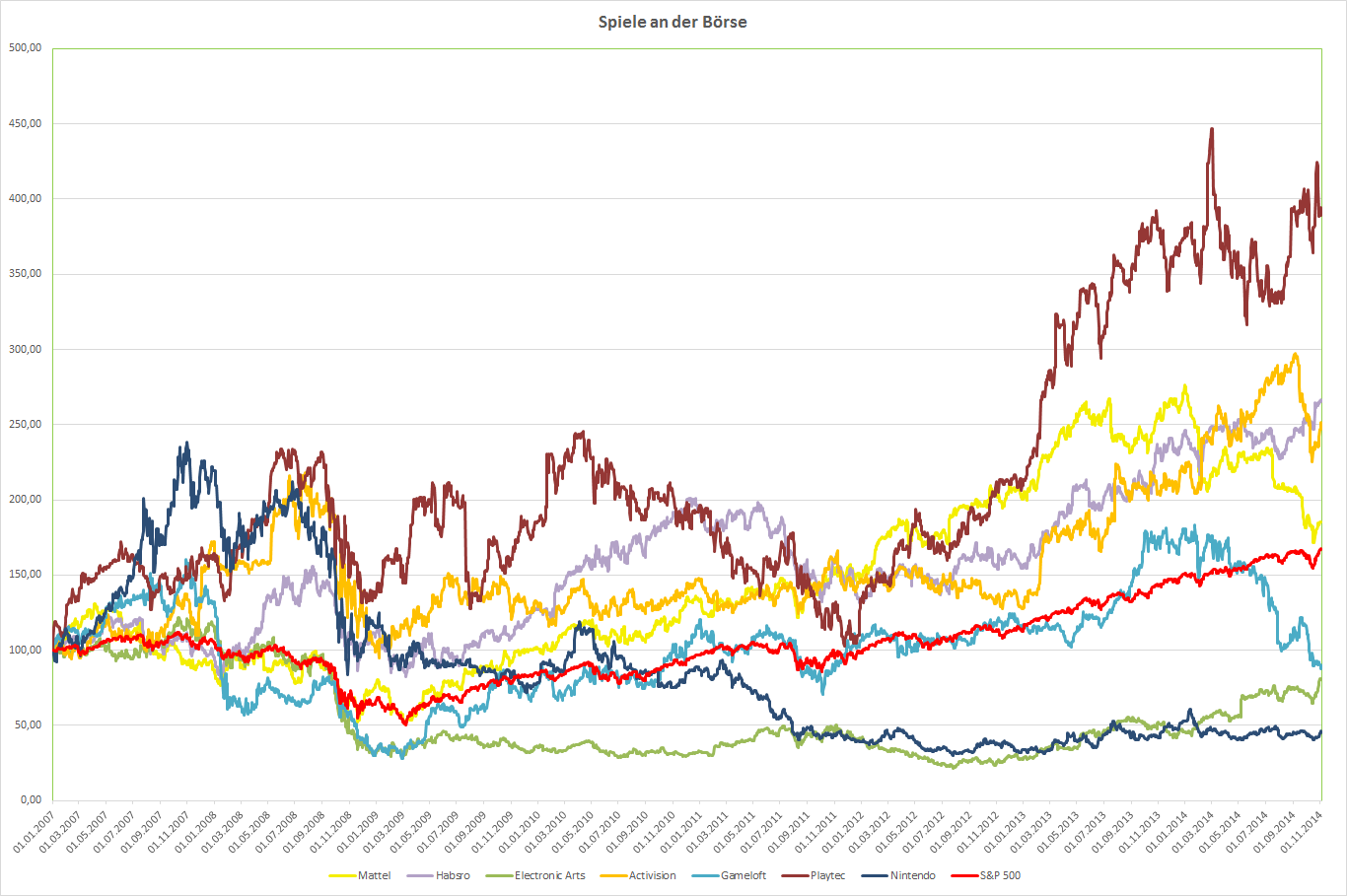

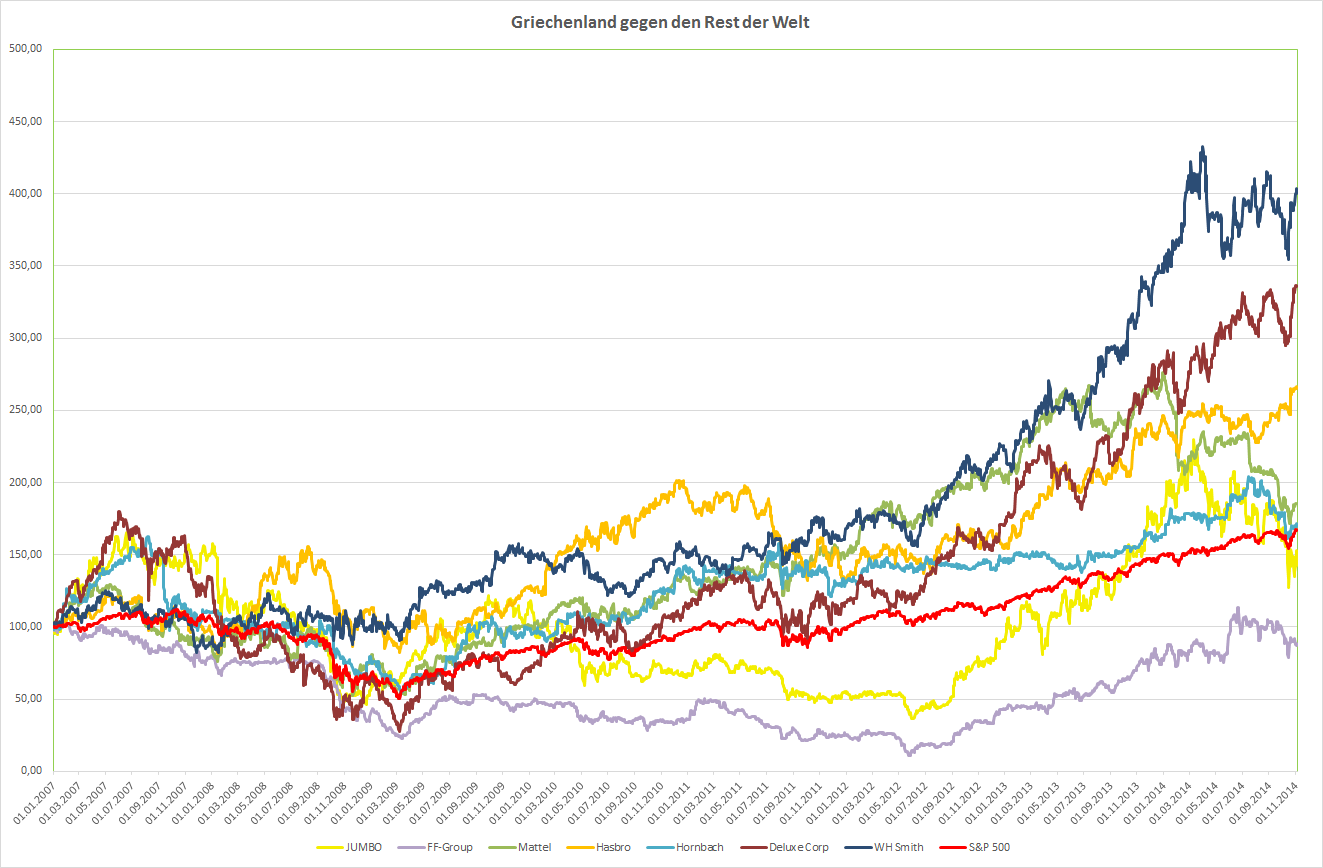

Der Chart:

An der Entwicklung der Aktienkurse der Vergleichskandidaten seit 2007 ist eine bisher ungewöhnliche Entwicklung zu erkennen: Die beiden fundamentalen Gewinner sind bei der Kursentwicklung an der Börse die Verlierer.

Die schlechteste Kursentwicklung seit 2007 haben die beiden griechischen Unternehmen.

In den bisherigen Vergleichen war der Chart meistens eine Bestätigung für gute Fundemantalkennzahlen – die besseren Unternehmen hatten in den meisten Fällen auch eine bessere Kursentwicklung.

Hier ist genau das Gegenteil der Fall.

Das ist auch ein Grund, warum Vorsicht geboten ist bei Investition in krisengeschüttelte Märkte, bei denen das Vertrauen verloren gegangen ist. Hat man einen langen Atem und glaubt wirklich an sein Investment, so ist das kein Problem.

Es kann allerdings in solchen Situationen extrem lange dauern – länger als man sich vorstellen kann und länger als man es vielleicht psychologisch aushaltet – bis der Markt den fairen Wert bezahlt – soll heissen: einige griechische Aktien sind derzeit wohl extrem günstig obwohl es sich um gute Unternehmen handelt – es kann aber auch noch sehr lange so bleiben (über viele Jahre)