Heute haben am selben Tag sowohl die chinesische Nationalbank (Peoples Bank of China) als auch die europäische Zentralbank, die EZB der wirtschaftlichen Stagnation den Kampf angesagt.

Die Peoples Bank of China hat die Zinsen erstmals seit 2012 gesenkt und die EZB hat angekündigt, alles zu tun damit die Inflation im Euroraum sehr rasch wieder auf normale Werte zurückkehrt. (Das Inflationsziel der EZB ist etwa 2% pro Jahr). Derzeit befinden wir uns allerdings am Rande einer Deflation.

Bis zu 1 Billion Euro Anleihekäufe durch die EZB

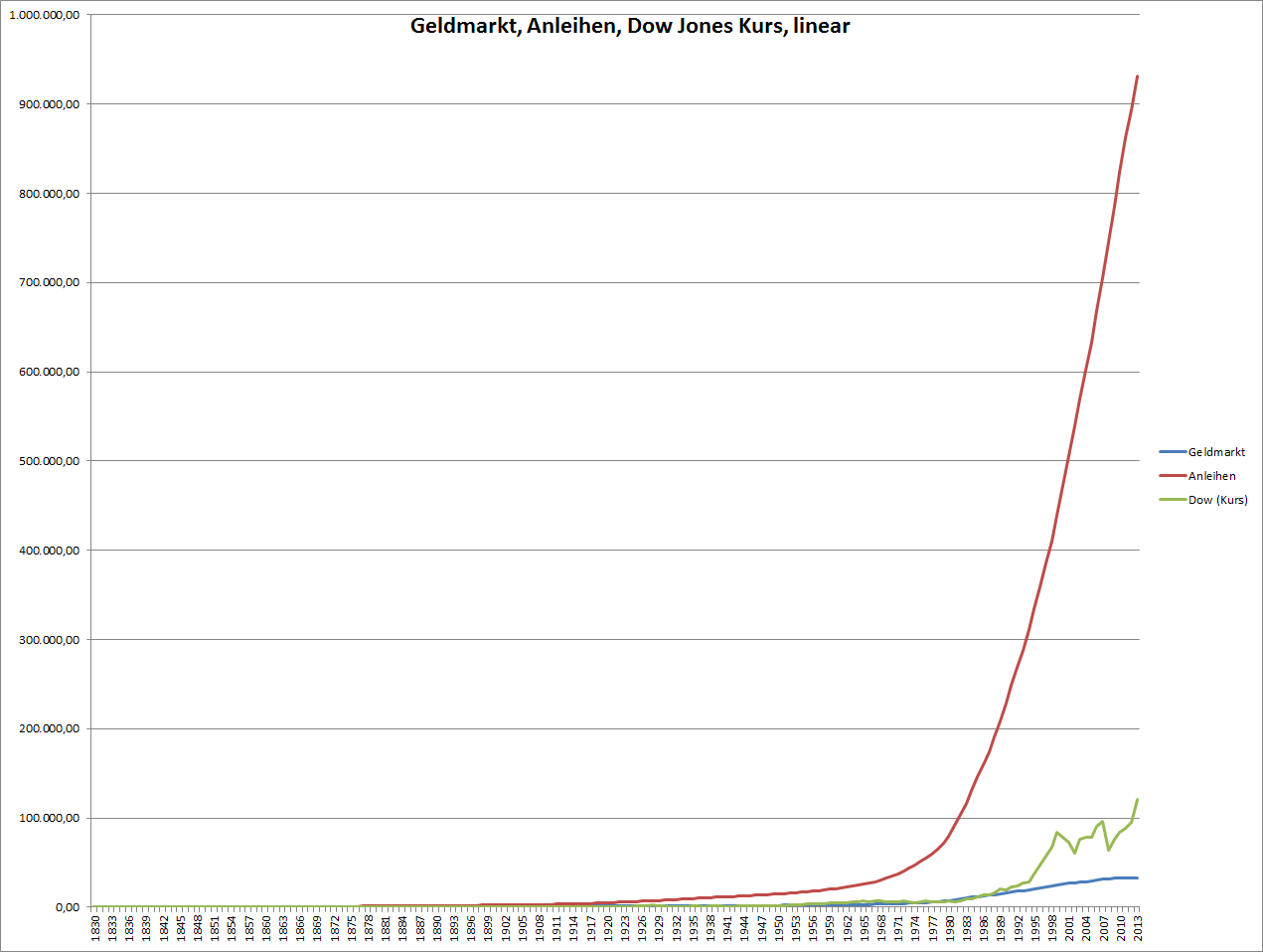

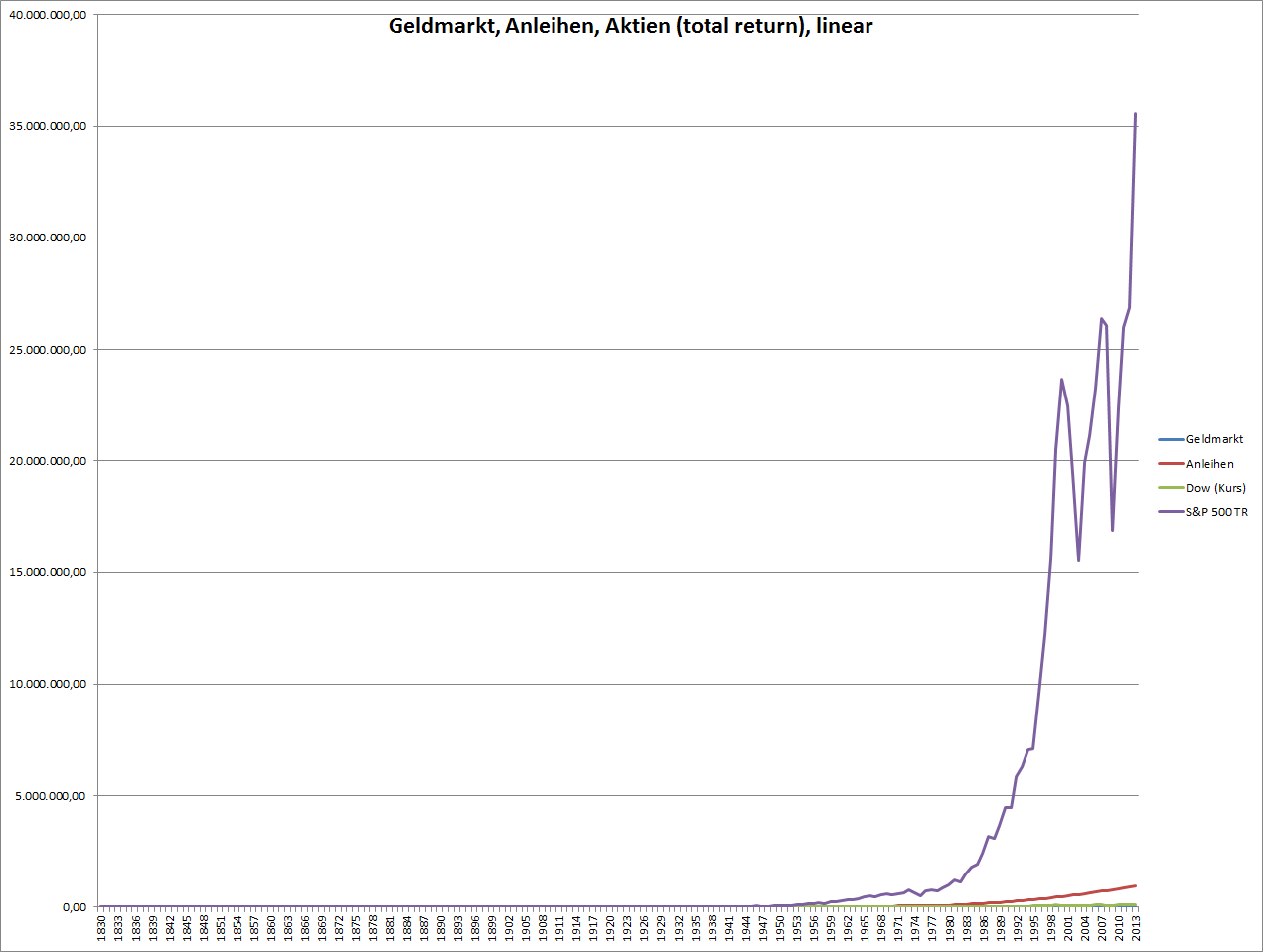

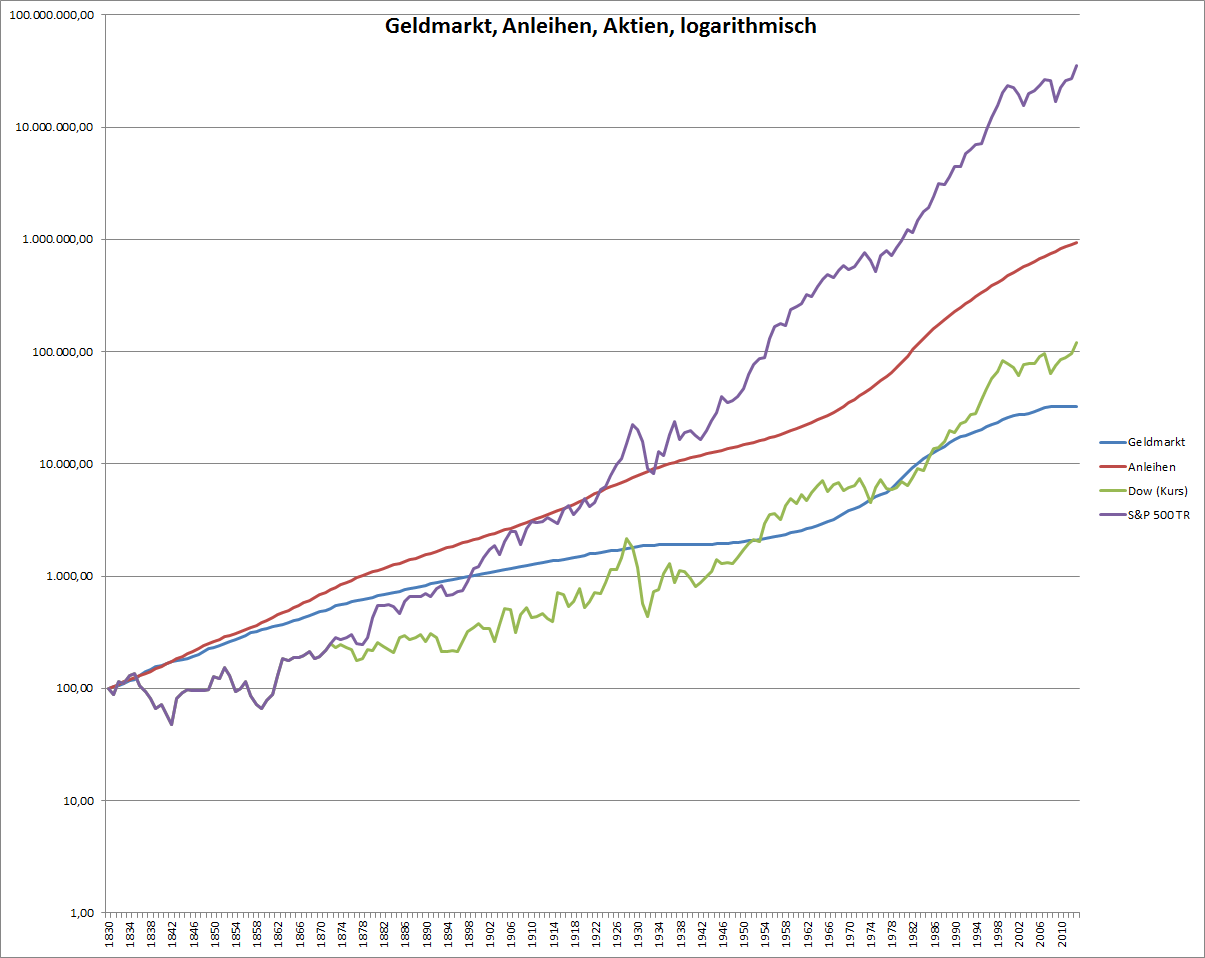

Bis zu 1 Billion Euro (das sind 1000 Milliarden) möchte die EZB in den Ankauf von Anleihen – besonders in sogenannte Asset-Backed-Securities (ABS) von Banken investieren. Wenn eine Zentralbank in Anleihen “investiert” erschafft sie dadurch natürlich neues Geld, welches helfen soll die Investitions- und Konsumlaune im Euro-Raum wieder anzukurbeln. Über Inflation und Deflation habe ich ja schon hier berichtet.

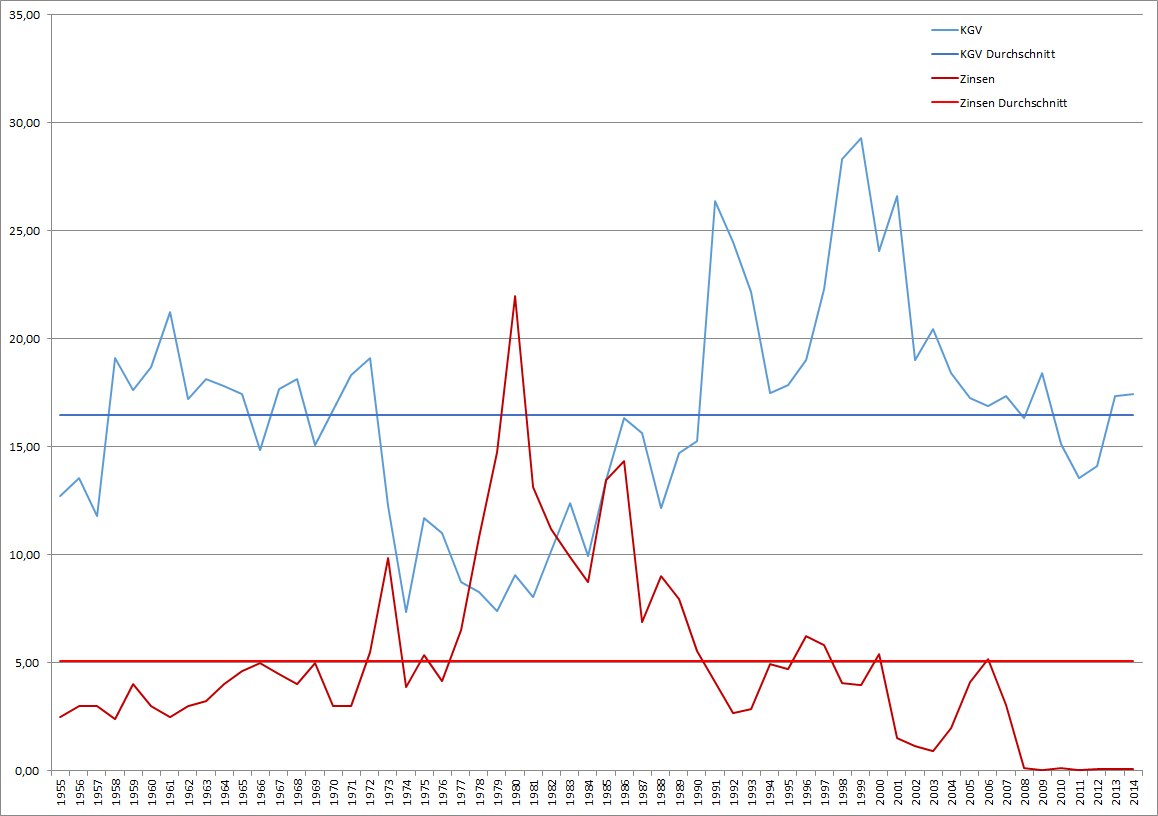

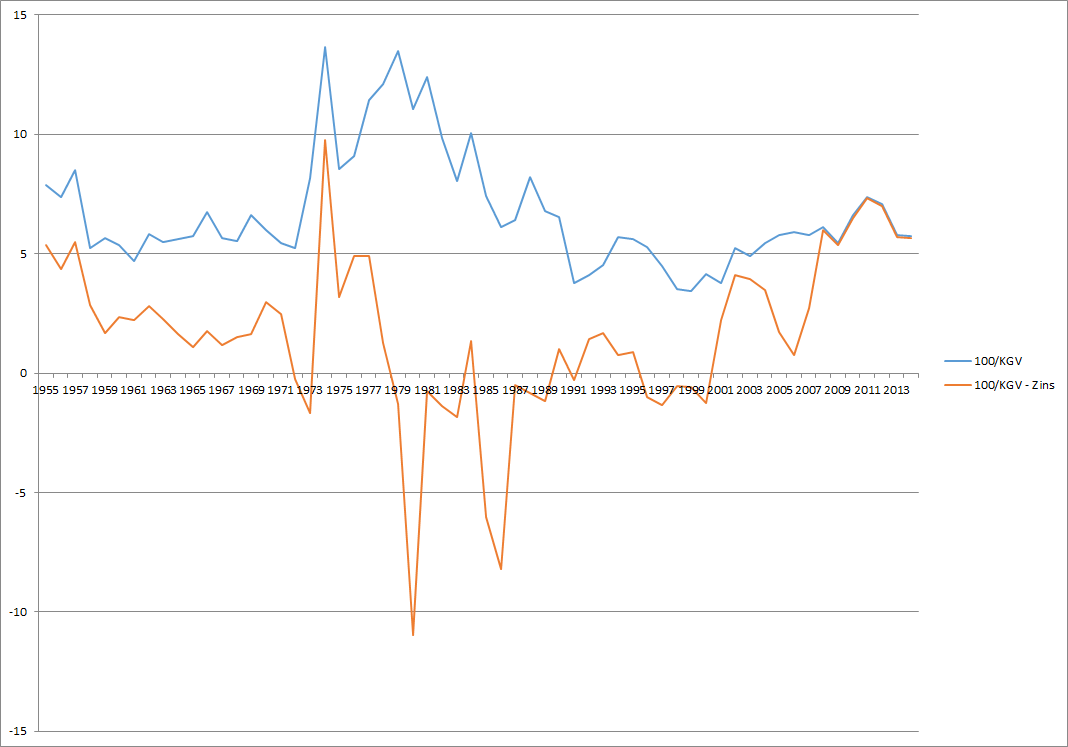

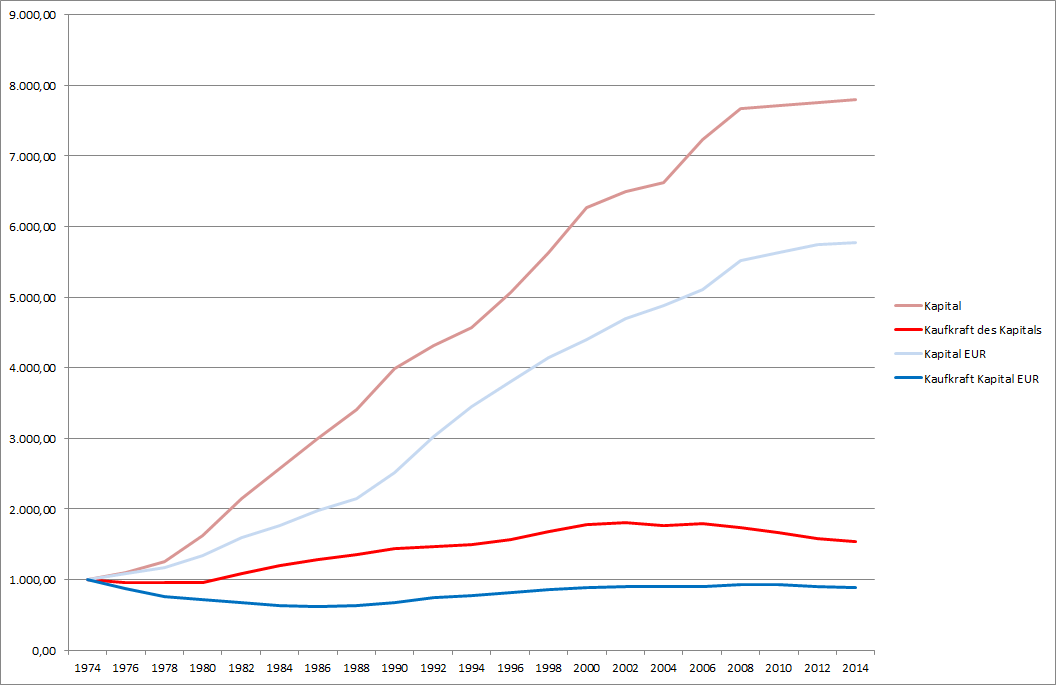

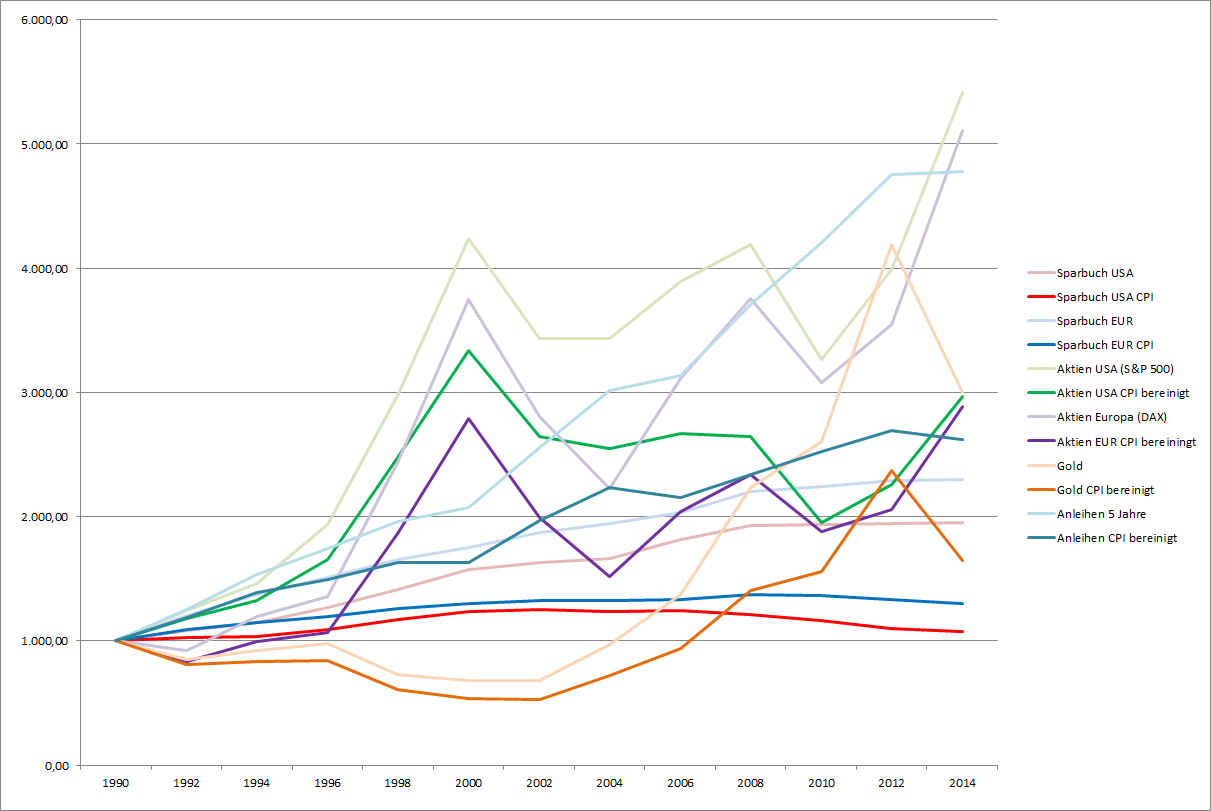

Eine Inflation (und da reicht natürlich bereits die Erwartung des Marktes an eine stärkere Inflation) führt automatisch dazu, dass Sachwerte (wozu auch Aktien zählen) an Wert gewinnen – durch Flucht in Sachwerte. Besonders wenn die Inflation bei niedrigen Zinsniveau stattfindet sucht das Kapital Möglichkeiten höherer Rendite. Die Aussage der Zentralbank die Zinsen in der Nähe von Null zu lassen und gleichzeitig auch noch zusätzliches Geld in Umlauf zu bringen sollte sowieso bei jedem klassischen Sparer die Alarmglocken läuten lassen: Die Realzinsen (also Zinsen nach Inflation) werden weiter sinken und in näherer Zukunft deutlich negativ sein.

Die Konsequenz dieser angekündigten Maßnahmen war ein Kursfeuerwerk

Der deutsche DAX legte alleine heute über 2,5% zu. Der amerikanische S&P 500 Index erreichte ein neues Allzeithoch.

Seit dem Einbruch Mitte Oktober sind die meisten Indices – binnen weniger als 6 Wochen schon wieder ordentlich gestiegen:

Der DAX ist seit dem letztem Tief 13,56% im Plus. Der amerikanische S&P 500 legte seit dem Tief Mitte Oktober um 10,73% zu – beim S&P 500 war allerdings der Einbruch im Oktober nicht so schlimm wie beim DAX, sodass der S&P 500 jetzt auf einem Allzeithoch notiert und der DAX noch nicht.

Unser österreichischer ATX ist seit dem Oktobertief um 12,58% gestiegen. Er ist leider sehr sehr weit weg vom letzten Allzeithoch.

Die Angst war so schnell verschwunden wie sie gekommen war

Sehr interessant ist es auch immer die Angst im Markt anhand der erwarteten Schwankungen (Volatilität) zu analysieren.

War im Oktober noch Weltuntergangsstimmung – und auch das fast von einem Tag auf den anderen – so ist jetzt wieder alles eitel-Wonne.

Der Maßstab für die Angst im Markt, der Volatilitätsindex VIX der die implizite Volatilität (also die erwarteten Schwankungen und damit die Kosten für eine Absicherung für Kurseinbrüche) misst, zeigt das sehr deutlich: Vor weniger als 6 Wochen war er auf einem 3 Jahres-Hoch und nun notiert er wieder unter 15 – was auf die Erwartung eines “ruhigen” Marktes hindeutet

Das heutige Kursfeuerwerk in Bildern:

DAX:

S&P 500:

ATX:

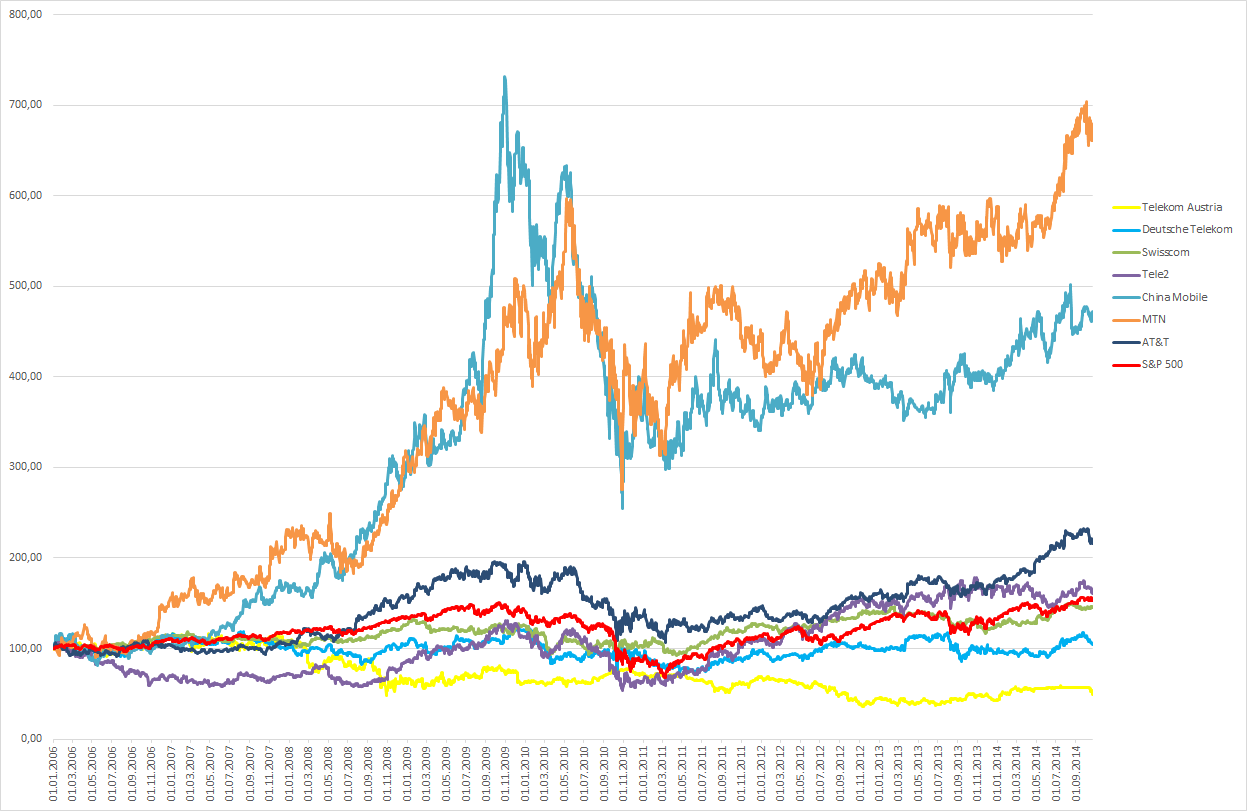

Sie amerikanischen Aktien hatten insgesamt im letzten Jahr die wenigsten Schwankungen und den schönsten Aufwärtstrend. Das spiegelt auch die Entwicklung der Wirtschaft wider: Die US-Wirtschaft ist aus dem gröbsten heraus und kann auf einen neuen Aufschwung hoffen.

Der deutsche DAX ist bereits wieder in der Nähe seiner Hochs, das letzte Jahr war allerdings etwas holpriger als in den USA – und unser österreichischer ATX ist leider extrem weit von seinen Hochs entfernt. Das letzt Allzeithoch hatte er im Jahr 2007 mit über 5000 Punkten. Der ATX ist auch als einziger dieser Indices heuer (2014) noch im Minus – und das sogar mit über 10%.

Dass er deshalb nicht unbedingt “billiger” ist als die anderen beiden habe ich im letzten Artikel bereits angesprochen.

Wie kann es jetzt weitergehen und welche Konsequenzen kann man ziehen?

Trotz der Kurssteigerungen gibt es noch viele Aktien die preislich attraktiv sind – man muss allerdings immer selektiver vorgehen.

Viele Titel notieren nach wie vor auf Bewertungsniveaus unter ihrem langjährigem Durchschnitt – alleine schon weil sie stetig ihre Gewinne und Dividenden steigern konnten.

Aus diesem Grund habe ich ja bereits bei den Kurseinbrüchen Mitte Oktober zum Kauf geraten. Zum Glück stellte sich heraus, dass dieser Ratschlag korrekt war.

Die derzeitige Entwicklung würde ich dafür nutzen Depots zu “säubern”, d.h. Werte die man nicht mehr gut findet im derzeit guten Wind zu verkaufen. Das habe ich heute auch bei meinen privaten Depots getan.

Es gibt viele Titel die mittlerweile überbewertet erscheinen. Ich werde darüber vielleicht einen eigenen Artikel schreiben. Diese kann man jetzt zu einem guten Preis verkaufen.

Im Financeblog-wikifolio sind aus heutiger Sicht keine solchen Werte enthalten. Dafür ist das wikofolio noch zu jung und die Aktien wurden ja aufgrund einer attraktiven Bewertung gekauft. Die Kurssteigerungen der letzten Wochen haben daran noch nicht wirklich viel geändert.

Die derzeit erfolgreichste Aktie im wikifolio ist Apple mit einer Kurssteigerung von fast 20% seit Kauf. Auch sie ist aber z.B. mit einem KGV von 18 und einem erwarteten KGV 2015 von 15 noch nicht überbewertet.

Es gibt aber sicher viele Depots in denen Aktien liegen, die vor mehreren Jahren zu damals günstigen Bewertungen gekauft wurden. Diese sollte man jetzt einer Kontrolle unterziehen und überprüfen ob sie noch immer günstig sind oder im guten Wind verkauft werden sollten.

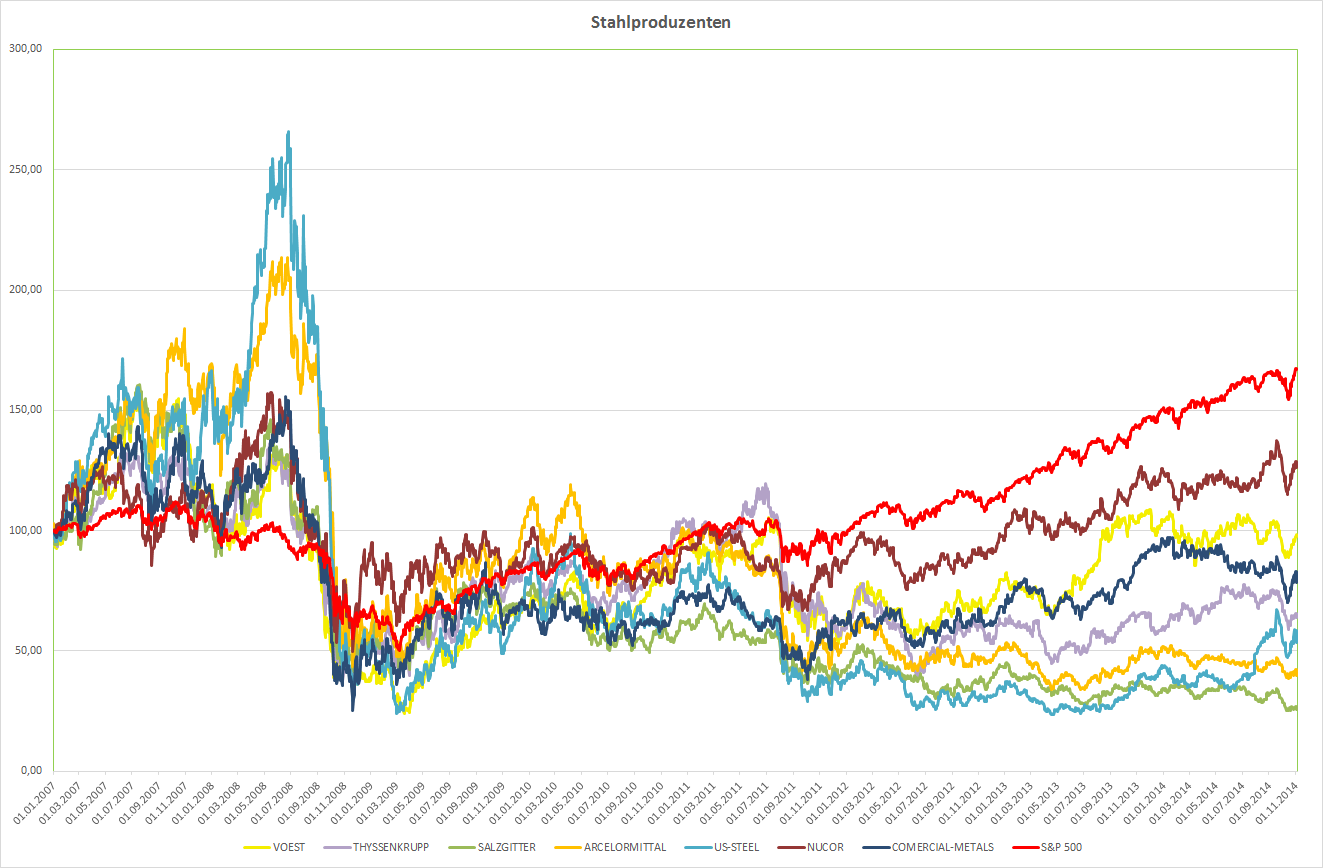

Von einem zukünftigen Wirtschaftsaufschwung profitieren zyklische Werte am meisten. Deshalb konnte z.B. VOEST heute um 5,43% zulegen. (Gut, dass sie auch im wikofolio mit dabei ist 😉

Wenn man also an einen baldigen Aufschwung glaubt sollte man sich genau diese Titel genauer ansehen.